比亚迪新车型频出,特斯拉股市地位能否保住?

摘要

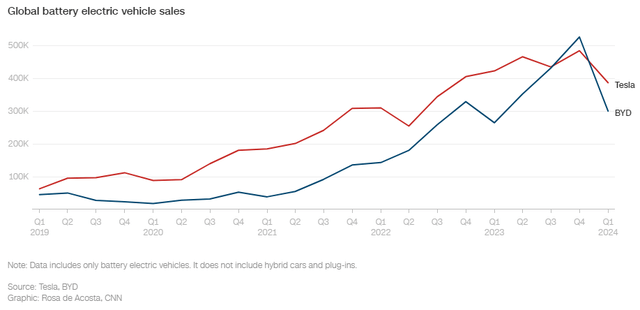

去年,比亚迪曾短暂超越特斯拉,成为最大的电动汽车制造商,这种情况很可能再次出现,并且可能会更持久。

比亚迪的增长速度比特斯拉快得多,并且推出了更多的新车型,但两家公司都在面临增长动能的挑战。

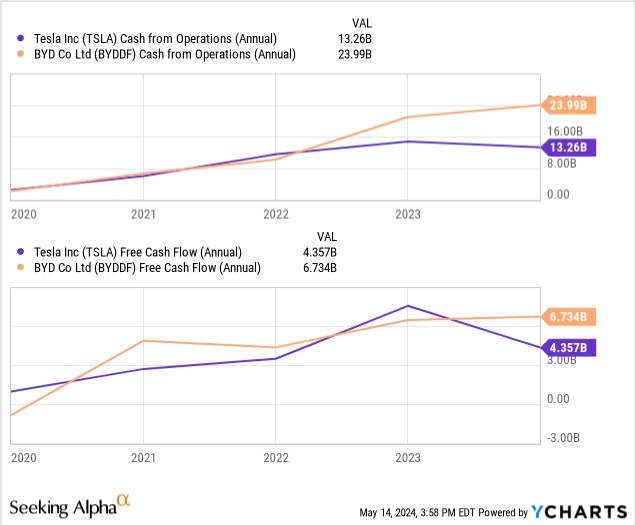

就财务表现而言,我们看不出两家公司之间的巨大估值差异有何合理之处,比亚迪实际上产生了更多现金,并且在投资上也更多。

特斯拉在 FSD (全自动驾驶) 和充电网络及服务方面具有优势,但在我们看来,这不足以解释两者之间的估值差异。

尽管比亚迪在研发和资本支出上投入更多,但其产生的现金流更多。

如果要说特斯拉的主要竞争对手,几乎可以确定是比亚迪 (OTCPK:BYDDY) (OTCPK:BYDDF)。这家电池和电动汽车制造商曾一度在电动车产量上超过了特斯拉,而且很有可能再次实现超越。

我们在四月初对比亚迪进行了详细分析,结果给我们留下了深刻印象(而我们并非唯一这样认为的人)。比亚迪迅速缩小了与其主要国际竞争对手特斯拉 (TSLA) 的差距,而我们之前也在两篇独立文章中对特斯拉进行了深入分析。

我们认为,比亚迪目前占据上风,因为它能够制造更便宜的汽车,而这正是当前市场需求的主要方向。正如我们详细讨论过的,这主要归功于他们自制电池和高度整合的装配流程。

以下是比亚迪竞争力的一个具体例子(特别强调):

以比亚迪 Atto 3 为例,这是一款紧凑型电动跨界车。在本土市场,中档版本的售价为 $19,283。在德国,这款小型 SUV 的售价为 $42,789 —— 这一价格在当地市场仍然具有竞争力……比亚迪的高额出口加价也突显了其电动汽车行业相对于外国竞争对手的巨大成本优势。

比亚迪在海外市场的售价几乎翻倍,使其在竞争激烈的本土市场无法获得的高利润率成为可能,并摆脱了廉价产品的形象(至少在形式上不容易被指责为倾销)。

特斯拉在中国也有生产设施,但其各市场之间的价格差异不那么明显:

路透社的分析发现,特斯拉在亚洲生产的 Model 3 在德国的售价仅比本土高出 37%,而特斯拉的成本基础高于当地竞争对手。

特斯拉的主要优势在于其收集的大量数据,这些数据用于推动其自动驾驶技术,即使他们不使用激光雷达或雷达,特斯拉在大多数竞争对手甚至所有竞争对手面前都领先。

此外,特斯拉还有一些相对次要的优势,例如其充电站网络,以及利用大量驾驶数据提供的汽车保险。

因此,让我们在一些财务指标上比较这两大竞争对手。

对比指标

增长

虽然第一季度对比亚迪和特斯拉来说都表现不佳,但特斯拉可能重新夺回全球电动汽车生产第一的宝座:

电动汽车销量同比增长13%,三月份销售强劲回升(电动汽车销量为139.9万辆,同比增长36.3%,汽车总销量为30.24万辆,同比增长46%),因此年初的低迷可能只是因为今年的节庆季较早。就收入而言:

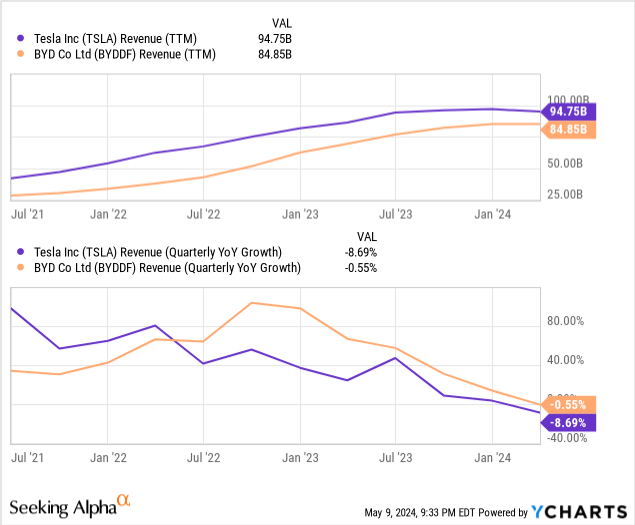

自2022年中以来,比亚迪的增长速度超过了特斯拉,尽管两者的增长都大幅放缓。

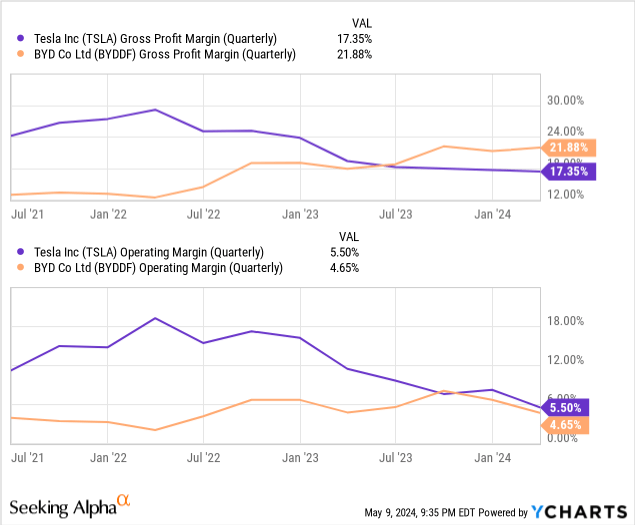

利润率

更值得注意的是,比亚迪已经缩小了特斯拉曾经巨大的利润率领先优势,甚至在毛利率上超过了特斯拉:

比亚迪如何缩小利润率差距(尽管部分原因可能是由于直到2022年底实施的更严格的疫情限制)真是令人惊叹。

现金流

尽管比亚迪主要依赖竞争激烈的本土市场,但其运营现金流几乎是特斯拉的两倍,这非常值得注意:

去年,比亚迪在产生现金流方面已经超越了特斯拉(比亚迪只公布年度数据)。

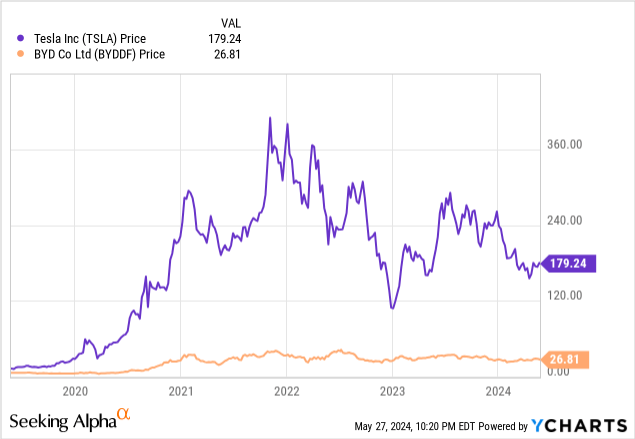

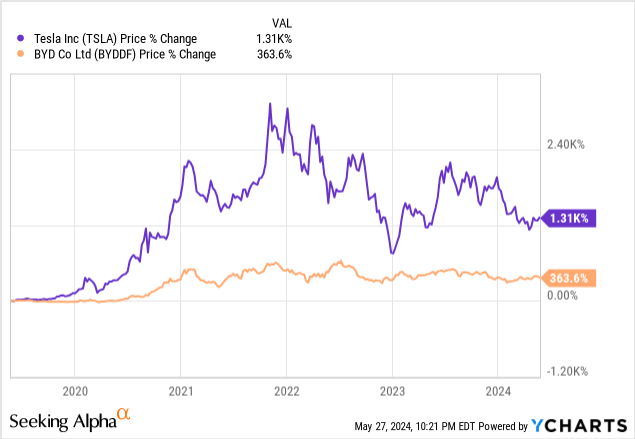

股票表现

乍一看,特斯拉的股票表现要好得多,这有些奇怪,即使特斯拉还没有接近其在2021年末达到的峰值:

从相对表现来看:

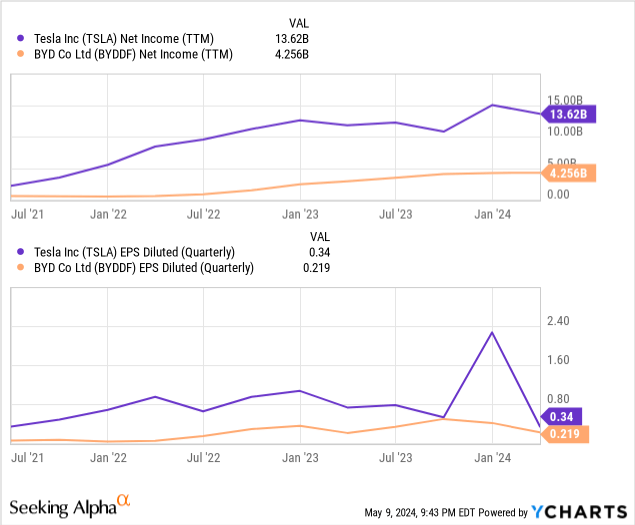

收益

但看到以下情况后,这就不那么令人惊讶了:

特斯拉持续产生了更多的收益和每股收益,尽管在后者方面,差距正在缩小。

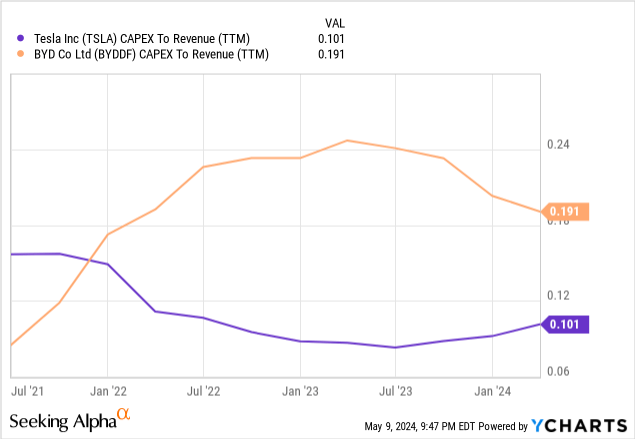

资本支出

我们认为比亚迪的投资更大,因为比亚迪的毛利率更高,且运营现金流几乎是特斯拉的两倍:

确实,比亚迪在资本支出上的投入超过19%,是特斯拉的两倍多。这些新工厂和船队的建设使比亚迪具备了更快增长的潜力。比亚迪推出新车型的速度远远超过特斯拉:

在2023年4月的上海车展上,至少发布了八款新车型。

三款新车型属于其越野品牌方程豹。

还有一些将在2024年推出的新车型。

市场观点

令人目不暇接,难以跟上。除了 Cybertruck 外,特斯拉多年来没有推出任何新车型,而比亚迪则推出了自己的皮卡车型 BYD Shark。Shark 是一款混合动力车,不是电动车,但如果你想要一款外形奇特的电动 SUV,他们还有一种低成本的“星际战车”:

越看越会发现比亚迪推出了更多车型,比如一款新的 Denza,这是比亚迪和梅赛德斯-奔驰联合推出的豪华电动车,将在年底前推出。不过这款车更多展现了比亚迪的特点:

Denza 成立于2010年,由梅赛德斯-奔驰 (戴姆勒) 和比亚迪各持股50% 的合资公司。梅赛德斯后来将其股份减少到仅10%,比亚迪拥有其余90%。

推出新车型成本高昂,但比亚迪为许多车型使用相同的平台,这降低了成本。事实上,他们即将推出一个新的平台,承诺进一步降低成本:

据消息人士透露,这个平台将更新比亚迪的 DM-i 和全电动车型。大多数比亚迪车辆基于其 e-Platform 3.0,具有高达 1000 公里 (620 英里) 的 CLTC 续航里程……比亚迪当前 3.0 平台的最大优势是八合一集成,降低了近 20% 的成本。即将推出的 4.0 平台将通过更多集成和更少的线束将其提升到新的水平。据报道,其下一代 DM-i 系统将使插电式混合动力车在满油和满电情况下行驶超过 1200 英里(2000 公里)。这将使传统燃油车难以竞争。

他们已经基于这一新平台推出了首款车型 Ocean-M。该平台也可用于混合动力车。我们不能忘记,比亚迪在2023年销售了140万辆混合动力车,除了160万辆电动车,这个平台显然好到丰田也计划使用它。比亚迪并未止步于此,其 Blade 电池的第二版将于今年推出:

该公司的最新 Blade 电池能量密度高达 150Wh/kg。比亚迪的下一代电动车电池预计能达到 190Wh/kg 以上。这可能使全电动车型的 CLTC 续航里程超过 621 英里(1000 公里),这是 LFP 电池中最高的。据报道,比亚迪将在2024年8月尽快发布新电池。

比亚迪还启动了一个钠电池合资企业以生产成本更低的电池。显然,美国汽车生产经验丰富的人对此感到担忧:

前通用汽车多款皮卡车型总工程师 Terry Woychowski 表示,价格极其实惠但据称质量高的比亚迪 Seagull 电动车是对美国汽车制造商的“警告”,指出“为了能够与低成本的电动车竞争,需要做出一些根本性的改变”。

Woychowski 将比亚迪的优势归因于:

比亚迪 Seagull 的所有组件“都是内部和垂直整合的”,他将这种制造方式描述为“他们拥有的令人难以置信的优势”。

他并不是唯一这样认为的人,甚至马斯克在2011年嘲笑比亚迪之后最近也论及电动车竞争时表示:

他们几乎会击败世界上大多数其他汽车公司。

他主张征收高额关税,美国政府也响应了这一呼吁,对其电动车征收高达100%的关税。其背后的理由非常可疑(我们的重点):

拜登表示,增加关税是对亚洲电动车行业产能过剩的比例回应。消息人士称,每年生产 3000 万辆电动车,但本土只能销售 2200-2300 万辆。

产能过剩使产品更昂贵,而不是更便宜,所以这是一个非常奇怪的论点,尤其是从我的观点来看,更好的论据是可用的。更应该明确的是竞争威胁的严重性(我们的重点):

价格优势大到即使是特朗普-拜登 25% 的进口税也可能不足以阻止比亚迪等公司进入美国市场。因此征收了100%的税。

你已经可以看到下一步的轮廓:

这可能还不是终点。商务部长 Gina Raimondo 已将亚洲制造的汽车描述为国家安全威胁,并最近宣布对这些车辆的数据收集能力进行调查,看看它们是否可能将移动数据发送给政府。

但当像马斯克和美国制造联盟这样的人声称亚洲汽车进入美国市场将对美国汽车制造商构成“灭绝级事件”时,面对选举,政策制定者该怎么办?比亚迪如何制造出像 Seagull 这样便宜的电动车对前通用汽车皮卡车总工程师 Terry Woychowski 来说并不是一个谜,他曾拆解过一辆。

这个秘密的主要成分是什么呢?更低的劳动力成本,内部生产所有组件(包括电池)以及设计便于制造的巧妙工程。结果非常好:

Seagull 仍然有一种高质量的感觉。车门关闭时很坚固。灰色人造皮革座椅的缝线与亮绿色的车身颜色相匹配,这种特点通常出现在更昂贵的汽车上。Caresoft 测试的 Seagull 配备了六个安全气囊和电子稳定控制。一名记者在一些连接的停车场内进行了一次简短的试驾,发现它运行安静,弯道和颠簸处理得和更昂贵的电动车一样好。

他远不是第一个得出这一结论的人,多方资料也证实了中国在电动车领域为何如此出色。

相比于高额关税(这些关税可能会遭到报复并且也会使亚洲电池在美国更昂贵),更好的反应是这样的:

福特首席执行官 Jim Farley 看到了 Caresoft 对 Seagull 的研究以及比亚迪在欧洲的快速增长。他正在改变他的公司。今年早些时候他表示,一个小型“臭鼬工厂”团队正在设计一款新的小型电动车,以降低成本并保持高质量。

他们必须这样做,因为福特进军电动车市场的表现并不太好,2024年第一季度每辆车亏损超过 10 万美元。这突显了美国市场的紧迫感,因此出台了强有力的政策反应,推出了高额关税。然而,如果像比亚迪这样的公司开始在墨西哥建厂,会发生什么目前还不确定,这些工厂生产的电动车不受任何美国关税限制(至少目前是这样)。

比亚迪第一季度

比亚迪在2024年第一季度的表现令人失望,收入仅增长3.9%,未达预期,这主要是因为价格战加剧和本土早期疫情的影响。尽管如此,净收入却上升了11%,显示出尽管核心市场存在价格战,运营杠杆依然有效,这相当令人印象深刻。新能源汽车(电动车和混合动力车)销售量上升了14%,达到62万辆,而公司在国内外的表现差异显著,出口增长了153%,达到9.8万辆。三月份的表现显著改善:

三月销量为302,459辆,同比增长46%,这是其历史第二高的月销量纪录。比亚迪在12月创下了月销量最高纪录,达到341,043辆。其纯电动车型在三月的销量为139,902辆,同比增长36.3%,而插电式混合动力车的销量增长了56.4%,达到161,729辆。

因此,年初的低迷似乎只是暂时的波动,管理层预计2024财年销售量将达到360万辆,同比增长20%。未来的挑战可能来自欧盟的贸易限制(拜登的100%关税对比亚迪没有实质影响,因为比亚迪不向美国销售电动车)。

这将是一个难题,因为中国电动车在欧洲的售价相比本土市场有很大溢价,如我们之前解释的那样,这使得很难指责生产商倾销,但鉴于其竞争威胁的严重性,我们猜测他们会找到办法。

我们也查看了公司的第一季度报告,但没有发现重大变化:

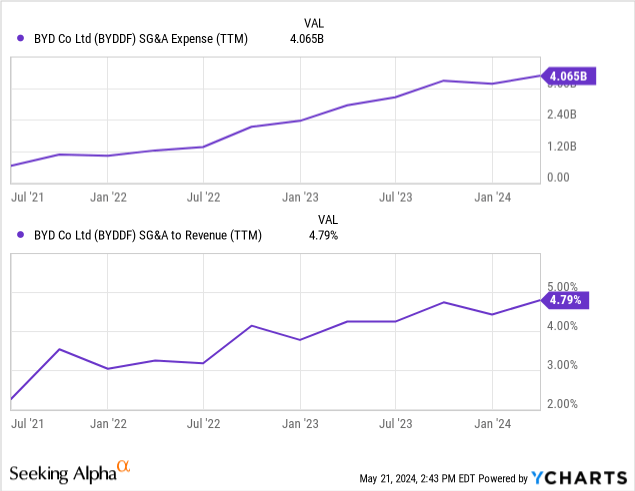

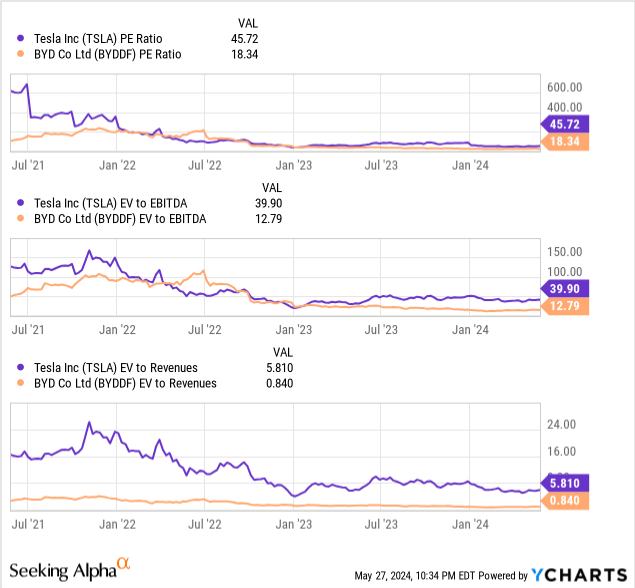

销售和市场费用增长了46.3%,达到人民币68亿元,主要由于广告和展览费用的增加

研发费用增长了70.1%,达到人民币106亿元,“主要由于员工薪酬和材料消耗的增加”

存在一定程度的负经营杠杆:

在研发方面也是如此:

这确实是值得关注的事情。基本上,比亚迪的研发费用在18个月内占收入的比例翻了一番,因此运营现金流下降29.3%至人民币102亿元也不足为奇,尽管如此,人民币100亿元的现金流仍然相当可观,而且这些季度数据通常波动较大。

我们也认为,公司的收入增长在今年余下时间里可能会恢复。

公司从政府补助中获得了不少收入,“其他收入”增加了161.2%至人民币18亿元,主要原因是:

主要是由于与日常运营相关的政府补助增加

投资收益增长了153.3%至人民币6.22亿元,这些主要来自于合资企业的投资。

长期递延支出(基本上是预付款项)增加了人民币13亿元,当前预付款项增加了人民币8亿元

递延税款资产增加了人民币5亿元

公司的现金状况恶化了人民币133亿元,至人民币868亿元,但库存大幅增加了人民币111亿元,至人民币988亿元,所以如果需求回升,我们应该会看到库存减少和现金状况的改善。

另一种观点认为,库存的增加令人担忧,但没有管理层的评论很难评估。这是为需求回升做准备,还是因为他们生产的产品无法销售导致库存增加?

我们猜测是前者,我们很难相信像比亚迪这样的公司不会紧跟市场脉搏并相应调整生产,最新的(2024年5月)销售信号也在好转:

中国领先的电动车制造商比亚迪上周在国内创下了年内电动车销售新纪录。比亚迪预计,随着新电动车在全球关键市场推出,这种势头将继续。摩根士丹利最新数据显示,电动车在最近的假期后销量超过了燃油车......比亚迪上周注册量增长30%,达到69,500辆,成为增幅最大的品牌。

此外,公司正处于进军海外市场的早期阶段,并且以价格低廉但备受好评的 Seagull 作为其主要武器之一。但我们需要关注未来几个季度的发展情况。

估值

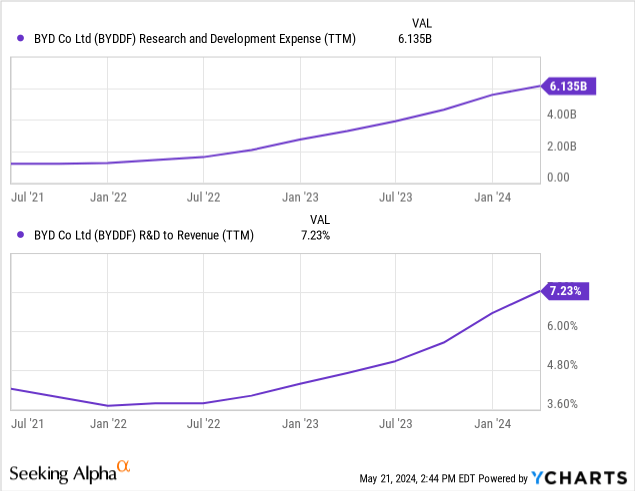

特斯拉和比亚迪之间仍存在巨大的估值差距:

我们认为这种巨大的估值差距更多反映了特斯拉的高估,而没有衬托出对比亚迪的低估。

考虑到比亚迪在市场份额上的上升趋势,我们认为比亚迪的股票在当前是有吸引力的。这些股票在销售基础上显得特别便宜。公司优先考虑市场扩展而非盈利能力,巨大的研发和资本支出(都远高于特斯拉)便是证明。

我们认为,如果比亚迪减少一些最雄心勃勃的扩张计划(例如用于出口市场的巨型运输船队),它可能会成为一家更加盈利的公司。

尽管比亚迪在研发和资本支出上的投入远远大于特斯拉,但它产生的现金流却显著多于特斯拉,这就是为什么我们认为比亚迪应当获得更高的收益倍数。值得一提的是,比亚迪的港股近日大涨但美股还未反应,这可能是其开始上升的一个信号。

也可以在BiyaPay绑定你的离岸账户,将美元提现到账户,再入金到其他券商进行投资,当日提现,当日到账,不耽误行情。

此外,如果欧盟效仿美国对电动车采取保护主义措施,这将稍微降低我们的热情,但我们认为有一些办法可以绕过这一问题(例如在匈牙利建厂)。

讨论

目前看来,只有特斯拉能应对亚洲电动车的竞争,但即便是马斯克也呼吁美国政府征收高额关税,这表明他也意识到了明确的威胁。这是有道理的,因为比亚迪特别能够生产比特斯拉便宜得多的电动车,并且能在任何客观比较中表现出色。

此外,由于成本优势,比亚迪(以及其他多个亚洲电动车制造商)在大众市场 segment 运作,而大多数西方公司在这个 segment 竞争艰难,当前的需求正集中在这里。

尽管特斯拉更具盈利能力,美国的关税(以及如果能在墨西哥设立生产基地可能采取的额外保护措施)将使其在本土市场免受亚洲竞争的冲击,但在其他几乎所有市场上的竞争将变得更加激烈。

比亚迪不仅生产成本更低的汽车,还比特斯拉更快推出新车型,这迫使特斯拉在全球范围内,尤其是在亚洲国家内,进行一系列降价。

特斯拉和比亚迪之间仍然存在巨大估值差距的几个可能原因(并非互相排斥):

比亚迪更加依赖本土市场,但因为本土市场竞争激烈,利润微薄,而特斯拉的大部分销量来自美国,因为在美国,特斯拉不受其市场的竞争影响。

比亚迪在资本支出上花费更多,为了明天的利润而放弃今天的利润,优先考虑增长而不是利润,因为它在新产能、出口驱动、新车型和新技术上投入了大量资金。

至少到目前为止,特斯拉的利润更高,但尽管比亚迪在本土的资本支出更高、利润率较低,但在现金产生方面已经超过了特斯拉。

我们认为,基于纯粹的财务信息,没有理由解释特斯拉的巨大估值溢价。事实上,比亚迪在电动车领域的近期前景似乎比特斯拉更为光明。

特斯拉的股价主要依赖于公司的光环及其全自动驾驶(FSD)前景以及一些其他较为次要的收入来源(如保险、充电网络和服务),正如我们在特斯拉文章中所讨论的那样。

比亚迪在全自动驾驶方面落后,但鉴于其路上快速增加的汽车(和巴士)数量,它应该能够收集大量数据,以在其自己的全自动驾驶计划中取得重大进展。

他们在2023年成为首个在中国获得L3级别自动驾驶许可的公司(尽管这是有条件的,并限于“深圳的高速公路”),并与英伟达的 DRIVE Orin SoC 合作,作为自动驾驶和智能驾驶舱功能的中央计算和AI引擎。

但我们没有看到像特斯拉那样声称他们会很快在路上推出自动驾驶汽车的声明。比亚迪管理层曾公开表示,完全自动驾驶“基本上是不可能的”。

尽管如此,他们仍在投资数十亿用于汽车的高级驾驶辅助系统(ADAS)和其他智能系统。

比亚迪,全球最大的电动车(EV)制造商,将投资1000亿元人民币(约140亿美元)用于智能汽车。公司创始人兼首席执行官王传福表示,智能新能源汽车将成为行业的下一个竞争战场。

结论

尽管比亚迪在全自动驾驶(FSD)方面落后于特斯拉,但我们认为他们有充分的理由赶上。考虑到数据收集的潜力,他们正在进行的巨额投资,以及在本土市场的激烈竞争压力,尤其是年轻人对汽车智能系统的兴趣,一些竞争对手(如百度)已经在其主要城市运营机器人出租车队。

比亚迪可能面临的另一个挑战是进口限制,美国政府刚刚对颁布了电动车征收100%的关税,这对比亚迪没有影响,因为他们没有在美国销售电动车。

他们正在考虑在墨西哥建厂,这提供了一种绕过这些关税的方法(尽管如我们之前所讨论,美国可能会找到其他方法来阻止)。更令人担忧的是对欧盟销售的贸易限制增加,尽管比亚迪已经在匈牙利设有一座生产公交车的工厂,并且计划在那里建造电动车工厂,这是应对这种情况的一个方法。

总的来说,除了亚洲折扣之外,我们看不出特斯拉相对于其主要竞争对手比亚迪享有巨大估值溢价的合理性。

文章来源: Seeking Alpha

编辑: BiyaPay 财经