英偉達Blackwell 霸市,AMD能否利用低價突圍,逆轉股價頹勢

在人工智能硬件領域,英偉達一直以來憑藉其強大的 GPU 技術和市場主導地位佔據着高地。AI市場的迅猛增長爲硬件廠商帶來了巨大的機遇。從數據中心到雲計算,全球對AI計算能力的需求呈現指數級增長。英偉達的 Blackwell 系列 GPU 由於其卓越的性能而供不應求,牢牢佔據市場份額。

然而,另一方面,常被人們忽略的 AMD ,正在通過其最新的技術創新和產品路線圖逐漸引起市場的廣泛關注。面對激烈的競爭,AMD 試圖從這場技術革命中找到屬於自己的突破口,以此爭取更多的市場份額。

AI硬件需求爆發:AMD的機會之門是否敞開?

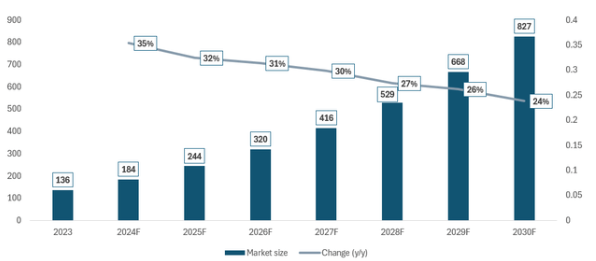

AI 市場正在經歷一場需求的大爆發,硬件廠商面臨前所未有的增長機遇。據 Statista 的數據,全球 AI 市場預計將在 2024 年至 2030 年之間實現 29.4% 的年複合增長率,這種趨勢推動了整個行業的硬件升級,市場對高性能計算設備的需求愈發旺盛。

英偉達作爲行業領頭羊,以其最新的 Blackwell 系列 GPU ,牢牢佔據市場的高端份額,並因產品供不應求,預計到 2025 年底之前 Blackwell 系列訂單將被完全預訂,進一步鞏固了其市場地位。

根據Moore的說法,產品發佈按計劃進行,Nvidia的Blackwell GPU已經“預訂滿12個月”,這意味着尚未向公司下訂單的客戶在2025年底之前無法獲得任何Blackwell產品。

在這場 AI 硬件革命中, AMD 看到了從市場缺口中切入的良機。

儘管英偉達佔據了大部分市場,但 Blackwell 系列 GPU 的短缺爲 AMD 提供了獨特的增長機會。 AMD 的 MI325x 和即將推出的 MI350 系列 GPU ,以較高的性價比吸引了市場的關注,特別是那些對性能要求較高但對價格較爲敏感的客戶,比如與戴爾、聯想和惠普等主要設備提供商合作,以滿足不斷擴大的市場需求。

隨着 AI 推理能力的提升,預計到 2025 年,金融行業的 AI 硬件支出將達到 150 億美元。而 AMD 正在針對這些新興需求提供解決方案, MI350 系列基於 CDNA 4 架構,具有高達 288GB 的 HBM3E 內存,預計將提供 35 倍於其前代產品的推理性能提升,致力於在推理性能和內存容量上不斷改進,以實現差異化競爭。

通過提供更具成本效益的硬件, AMD 力求填補英偉達產品供不應求的市場空白,從而贏得更多的市場份額。據估計, AMD 的 MI 系列產品有望在 2025 年佔據 AI 加速器市場的 15% 左右,相較於 2024 年的 8% 市場份額實現顯著增長。

雖然在高端硬件性能上, AMD 仍需追趕英偉達,但憑藉自身在成本效益和市場靈活性上的優勢, AMD 正在 AI 硬件的風口中迎來屬於自己的發展契機。

AMD如何迎頭趕上?技術和生態系統的較量

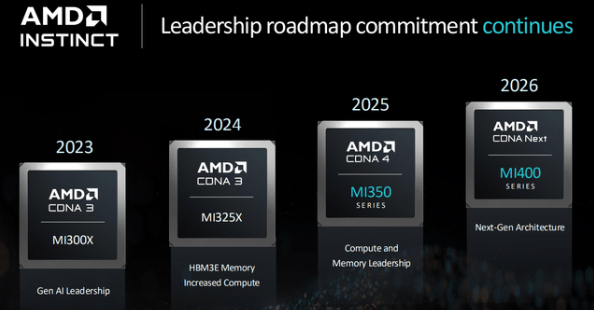

要想在 AI 硬件市場上和英偉達競爭, AMD 在技術上必須不斷追趕。說白了, AMD 現在的技術水平確實比英偉達差一截。英偉達的 Blackwell 系列 GPU 已經成爲了市場標杆,而 AMD 則通過 MI325x 和即將推出的 MI350 系列 GPU ,努力讓自己的產品變得更具競爭力。

雖然 AMD 的 MI325x 和 MI350 在性能上還不能完全和英偉達的 Blackwell 相比,但它們在計算性能和內存容量方面的進步還是很明顯的。根據 AMD 的官方數據, MI350 基於最新的 CDNA 4 架構,預計將在 2025 年推出,能夠提供高達 35 倍的推理性能提升,配備 288GB 的 HBM3E 內存,這使其在某些特定應用場景下與英偉達的 H200 甚至 Blackwell 競爭不再顯得力不從心。

IDC 近期的研究也指出,預計到 2025 年, AI 加速器市場將以約 20% 的年複合增長率增長, AMD 的技術進步很可能正好趕上了這一波市場需求的提升。

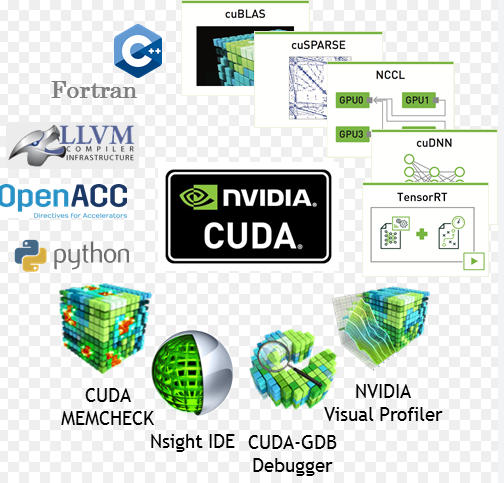

除了硬件性能,生態系統的建設也是決定市場競爭力的關鍵因素。英偉達在這方面擁有顯著優勢,尤其是 CUDA 平臺。

CUDA 是目前全球最受歡迎的 GPU 計算平臺之一,據統計,全球已有超過 250 萬名開發者在使用 CUDA 進行 AI 開發,支持幾乎所有主流的深度學習框架。通過 CUDA ,開發者可以利用 GPU 的強大計算能力來加速複雜的 AI 應用,這爲英偉達在軟件生態上奠定了難以撼動的地位。

相比之下, AMD 的 ROCm 平臺仍在追趕。雖然 ROCm 是一個開放源代碼平臺,並且具有相當的靈活性,但它的受歡迎程度遠不如 CUDA 。 AMD 正在加緊推動 ROCm 的發展,通過與主要軟件開發商合作來提高其兼容性和易用性。

截至目前, ROCm 已經與超過 30 個主要的硬件和軟件合作伙伴展開合作,其中包括戴爾、聯想、惠普等。這些合作讓 AMD 的平臺能夠在更多的系統中實現,並逐步被開發者認可。根據市場調研機構 Omdia 的報告,隨着 ROCm 平臺的逐步成熟,預計在未來兩年內, AMD 在開發者社區中的認可度將顯著提升,特別是在對開放平臺需求較高的行業中。

微軟最近已經在其 Azure 平臺上推出了基於 AMD GPU 的虛擬機實例,這表明 AMD 的硬件在實際應用中得到了大客戶的認可。 Meta 也在其數據中心基礎設施中部署了 AMD 的 GPU ,以滿足其不斷增長的 AI 計算需求。這些合作伙伴關係無疑是對 AMD 技術進步的認可,併爲其在 AI 硬件市場的競爭中提供了有力的支撐。

雖然 AMD 在技術和生態系統上還存在差距,但他們的進步不可小覷。通過不斷提升硬件性能和豐富開發工具, AMD 逐步縮小了與英偉達之間的差距,並有望在未來的市場中佔據更多份額。如果 AMD 能保持這種勢頭,他們在 AI 硬件市場中從追趕者變成挑戰者,甚至在一些細分領域超越英偉達,都是很有可能的。

低價策略的魅力

英偉達以其 Blackwell 系列 GPU 佔據了高端市場,通過頂尖的計算能力滿足了最前沿的 AI 計算需求。然而,高昂的價格和供貨短缺也給 AMD 提供了獨特的機會。

根據業內估計,英偉達的 Blackwell 系列 GPU 售價超過 30,000 美元,而 AMD 的 MI325x 和 MI350 系列的價格僅爲英偉達的一半左右,這讓很多對成本敏感的中小企業看到了性價比的選擇。

同時, 英偉達 的高端 GPU 訂單已經排到了 2025 年底,供不應求的局面也進一步讓 AMD 有機會填補市場空缺。

對於投資者而言,選擇合適的平臺迅速抓住投資機會至關重要。推薦使用多資產錢包 BiyaPay,可以定期查看 AMD 和英偉達的市場行情走勢,尋找合適的交易機會。

如果有出入金的困擾,也可以將 BiyaPay 作爲專業出入金的不凍卡工具,不論是充值數字貨幣兌換美元或港幣,還是提現至銀行賬戶,BiyaPay 都以快速、高效和無限額的方式,幫助投資者抓住投資時機,不錯過市場變化。

受益於這一策略,AMD 數據中心業務在 2024 年第二季度表現非常亮眼,收入同比增長 115%,達到 28.3 億美元,佔總收入的近一半,這一增長主要是由於 MI300 系列 GPU 和 EPYC CPU 的大幅增長。數據顯示,數據中心部門的 EBIT(息稅前利潤)同比增長超過 400%,達到 7.43 億美元,反映出 AMD 降價策略在提升銷量的同時,也帶來了顯著的盈利增長。這一表現也表明,公司整體的利潤率並未被過度壓縮。

在這個背景下, AMD 的 Instinct 系列 GPU 產品逐步獲得市場認可,特別是 MI325x 和即將推出的 MI350 系列。數據顯示, MI325x 在內存容量上達到 256GB ,幾乎是 英偉達 H200 的兩倍,極大提升了推理性能,使其在特定應用場景中更具競爭力。AMD 預計 MI350 系列將在 2025 年下半年開始出貨,基於新一代 CDNA 4 架構,推理性能比前代產品提升 35 倍,進一步鞏固其在 AI 加速器市場的地位。

AMD 還通過最近收購 Silo AI ——歐洲最大的私人 AI 實驗室,增強了自身的 AI 實力,進一步拓展數據中心市場。 Silo AI 之前爲 Allianz、 Philips 等大企業服務,這次收購也讓 AMD 更有能力應對未來的市場需求。

在客戶羣體方面,英偉達更專注於那些需要頂尖性能的科技巨頭,而 AMD 主要瞄準對價格敏感的中小企業、雲服務提供商以及科研機構等。根據 Gartner 的預測,到 2025 年,中小企業對 AI 計算的投入將增加 60%,而 AMD 高性價比的產品正是爲了抓住這一增長機會。

此外, AMD 與亞馬遜 AWS 和微軟 Azure 合作,推出基於 AMD GPU 的雲計算服務,降低了客戶 30% 的計算成本,這也吸引了那些希望降低 AI 計算成本的企業客戶。

估值與投資展望

在估值模型中,使用了當前的普遍收入預測,並增加了每年 1% 的增長溢價。這反映了 AMD 近期持續超出市場預期的良好表現。此外,我預計 AMD 的息稅前利潤率將在 2025 財年達到 33%,並持續到 2028 財年。在所有預測年份中,折舊與攤銷佔收入的比例約爲 3%;同時,儘管資本支出預計會增加,但由於銷售額的增長能夠抵消這部分增加,因此資本支出與銷售額的比例將維持在 2% 左右。

對於債務成本,假設 AMD 的潛在債務成本爲 5%,這是基於當前 3.88% 的無風險利率和合理的市場利差得出的。同時,假設市場風險溢價(MRP)爲 5%,加上 AMD 的 13% 稅率,計算得出加權平均資本成本(WACC)約爲 12.6%。雖然這一數字看起來有些高,但相比之前的模型,已經降低了約 30 個基點,體現了一種更保守的估值方法,以確保模型更貼近現實。

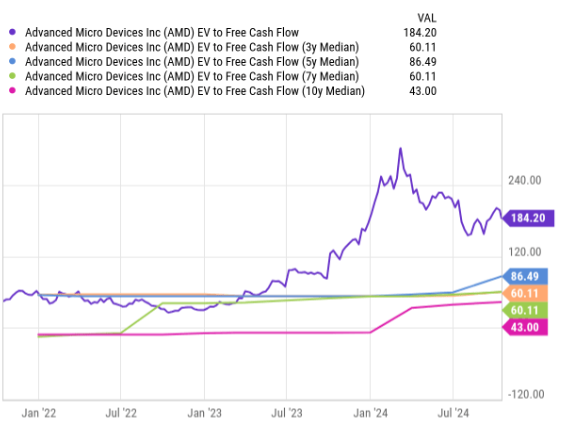

在終值計算中,我選擇使用企業價值與自由現金流(EV/FCF)比率,而不是傳統的企業價值與息稅前利潤(EV/EBITDA)比率。目前, AMD 的 EV/FCF 比率爲 18.4 倍,遠低於過去十年的中位數 43 倍。因此,我將這一中位數略微下調至 40 倍,考慮到未來五年業務逐漸成熟後,這應是一個合理的假設。

得出結論是 AMD 目前的股價被低估了約 15%。

與英偉達相比, AMD 的估值更具競爭力。英偉達的 EV/FCF 比率約爲 40 倍,這意味着市場對其未來的增長有較高的期待,而 AMD 的估值相對較低,給投資者提供了更好的進入點。

在財務表現上, 2024 年第二季度 AMD 的收入同比增長 9%,達到 85.84 億美元,其中數據中心業務收入增長了 115%。非 GAAP 每股收益也同比增長 18%。這些增長數據表明, AMD 正在通過拓展 AI 和數據中心業務,不斷提升盈利能力。

儘管如此, AMD 仍面臨一些風險,比如英偉達在高端市場的強勢地位,以及新產品推向市場的速度和接受度。如果新產品未能達到預期,或者市場環境變化,可能會對 AMD 的估值產生負面影響。

總的來說, AMD 近年來在 AI 和數據中心領域的顯著進步,使其具備了強大的增長潛力。雖然在技術和市場份額上,英偉達依舊佔據主導地位,但 AMD 通過高性價比的產品、靈活的市場策略,以及不斷推進的技術創新,正在逐步縮小這一差距。

儘管面臨市場競爭壓力和外部風險, AMD 的低估值和強勁的市場增長前景,尤其是在 AI 計算和數據中心領域,使得它成爲一個值得考慮的投資選擇。投資者應當關注 AMD 在技術進步和市場擴展方面的持續努力,這將決定其能否在 AI 硬件的激烈競爭中脫穎而出,爲股東帶來可觀的回報。