英國的虛擬銀行 Monzo 是怎回事?

在香港,許多人都不明白推 #虛擬銀行 還有甚麼意思。大部份人都有在用網上銀行、電話銀行了﹐還不夠嗎?實在沒甚麼好期待啊。

對一般人而言,沒興趣,就算了。對我而言,這是工作上必須解決的問題,是要替客戶想法子解決的問題,也得讓同事掌握方向尋找頭緒。所以,還是該多研究,多尋問。

要研究就研究成功的案例吧,我們來看看,滿受英國年青一代青睞的 Monzo ,一路怎走出來。

首先,要說明 Monzo 並不特別自稱為 Virtual Bank ,英國並沒有特別為「虛擬銀行」立例,一般都只稱為 Online Bank ( 線上銀行 ,指不依賴實址業務的銀行)或 Challenger Bank ( 指聚焦投放資訊科技,去挑戰傳統銀行的金融新創)。

那英國銀行業有甚麼值得挑戰呢?一切源於世代矛盾。

英國年青人想的是消費購物,是去旅行。

去旅行去消費,會發生甚麼事呢?碌卡就對了吧?

你碌卡,銀行呵呵呵。每筆外匯交易,收費。透支,收息。重點是,怎收費,透支了多少,碌卡的時候不知不覺。只有到碌爆了,或是收到月結單時,才發覺大件事。在外地碌爆了卡後,麻煩的事陸續有來,惡夢由是開始。

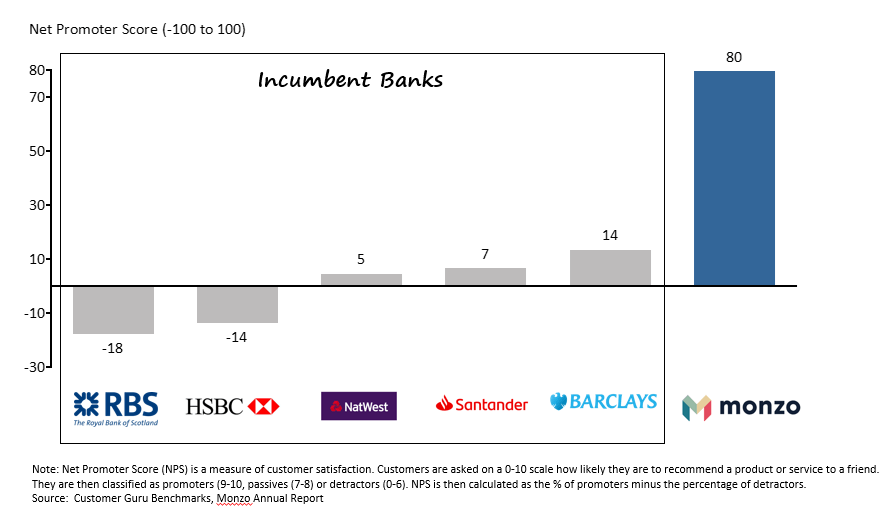

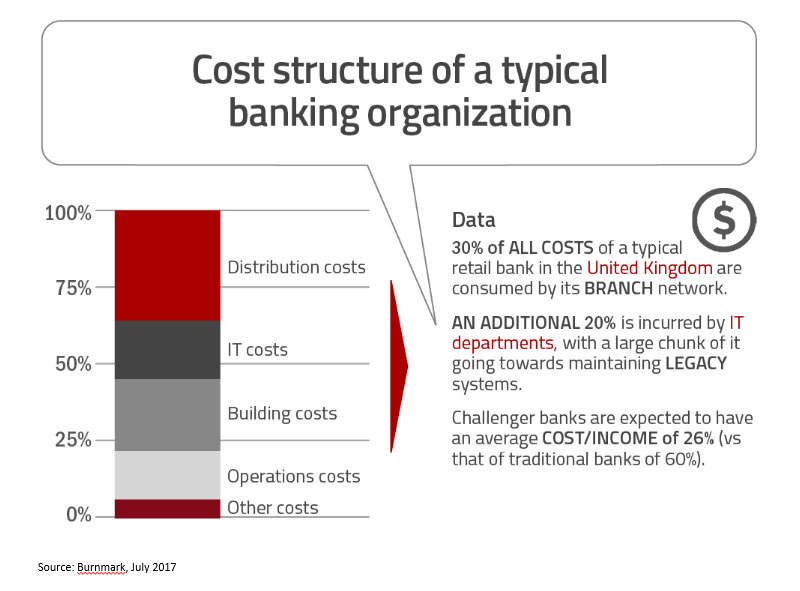

上一代人有錢,有收入,所以也有更多儲備和信貸額度。新一代人則不然,所以他們更急於求變。然則傳統大銀行年年投入億計英磅說要更新系統,但運作多的舊系統積重難返,

所以投入了幾十億英磅,經過了許多年,改進仍是乏善足陳。匯對收費、透支狀況仍是不夠透明,增加的只有行政成本,對用戶來說,被征費去養這些老系統老屎忽,合理嗎?

Monzo 的前身 Mondo ,在眾籌網站不夠 100 秒,從 1861 個小投資者集結共 1 百萬英磅,開展了一個只有 Mobile App 和預付卡 (Prepaid Debit Card) 的「銀行」 。

這其實就和電話儲值卡、遊戲點數卡,大同小異。所以我們亞洲這邊,在千禧年代就應該很熟習了。唯一的差別是我們不怎透過電話費來消費(這在日本並不新奇),也不怎能用遊戲虛幣來消費(這其實是監管不許可,不然許多卡牌賭博遊戲早就變成銀行了)。

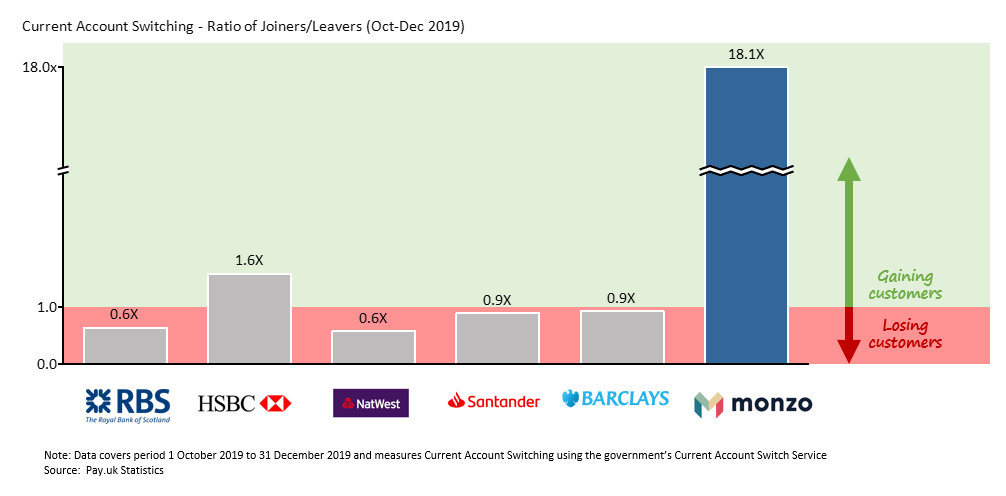

換言之,Monzo 是用已經成熟的技術去實踐錢行業不願推進的改革。

Monzo 在 2015 正式運作以來,長時間不收匯兌收續費。也由預付卡漸漸過渡為信用卡,基於 PRA 監管而貸款賺息(銀行就是要借錢才能賺錢吧),於是英國的新一代,紛紛開戶,出門用 Monzo ,儲的錢用到快見底了,Mobile App 會提你,你也可以設定在甚麼水位提示。如果你要透支(也就是借錢),每次消費要滋生多少利息負擔,App 也會提你。所以,去玩得安心了,洗錢開心了。這就是新世代所要的東西。

其實 Master 、 Visa 都很早就做預付卡,只是他們照樣收匯兌手續費,訊息也沒有像 Monzo 那麼貼心,單單這樣就形成了「服務差分」, Monzo 本身也能用這些金融骨幹去實踐終端支付和結帳服務,是故亦可看作增值性質的服務。

今時今日在香港,你在銀行發月結單前,知否當下碌卡碌了多少?能否立即從存蓄過帳平息?手續費和息口又是否透明?我問過同事,有些人懂操作,知道多一些,則跟我同年紀的人,要麼不知道,要麼不懂得怎得到這些訊息和服務,要麼就是其銀行還沒有提供這樣的服務。

就英國的環境而言, 2015 的 Mondo - Monzo 是比較創新的,他們的創新迫使其他銀行加快步伐轉變,有些漸漸追了起來,但畢竟傳統銀行的擔子重,每家實體分行,每個提供面對面服務的職員,都不能隨便卸走,更別說最核心的系統了。所以,Monzo 輕車上路,隨後提供許多「微創新」都快人一步。

我們現在用 Payme / FPS 去攤分聚餐飯錢,可行是可行了,但方便嗎?你問問有用過 Monzo 的人,看看人家的 App ,應該會知道,香港還是未到位。

香港也有在推 Open Banking API 了,但這基建不如英國,更不如印度(是的,印度在這方面可能比英國還先進。)。

就 Monzo 而言,用到 Open Banking stack 是基本,這有甚麼意味?這其實是有效阻止信用卡騙案,追查失卡、有問題的過帳,速度更快。於是商戶能收的錢的速度也快了很多,風險低了。這好處再反映成商戶更樂於推動 Monzo 或同級次的信用卡產品和支付體系,持卡人能得到更多優惠,接受和適用的市場也更廣。講到尾,Shopping 暢通無阻,才會開心。

Monzo 能快速增長,又能有效避免不良客戶,安全使用(確保消費是戶口持有者知道、許可的),都是拜身份認證和生物辨析技術的進步所賜。 Jumio 提供了 AI 去檢驗手機所拍的身份證資料,以及手機自拍短片構成的帳戶戶主特徵。所以 Monzo 只要幾分鐘就能開戶。

最近在香港試業的幾家 virtual bank ,也是用同一套機制開戶,所以大家在香港都能體驗到在家用手機開戶。我本身就己經有 天星銀行 和 ZA Bank 的戶口,都是在放工後深夜時段登記﹐都是幾分鐘就搞掂了。

我提大家﹐在選拍身分證時,一定要搞清楚自己是用舊證還是新的智能身份證,我自己也曾魯莽選錯,結果多花了時間而不知所措。

(按:目前大家都可以在 App Store / Play Store 下載 ZA Bank 的 App 並開戶,你開戶時,填 TJ58V7 ,你會得到 2% 定期儲蓄額外息率,我會得到現金回贈。)

回到 Monzo ,Monzo 的透明政策,不只限於戶口有多少錢即使在 App 一眼睇清,不只是快用光了會提示,更重要的是,他們透過網上 forum ,直接跟用戶交待有甚麼新發展,並讓這些用戶投票決定甚麼項目優先開發。

對 Software / Web / App developers 來說,看看 Monzo 怎部置美國開業?直接上 Trello 就看到。https://trello.com/b/5vfbBl1a/monzo-us

而 Monzo 也有24x7 的客服中心,這點香港的銀行 Mobile App 都在推了,但用過才感受到,Monzo 的客服更人性化點,不太 「A. I. 」,因為 Monzo 相信肯花時間接觸客服務的,住住是高增值用戶。

---

Monzo 之所以能「眾籌」就爆出來,實則是英國本身摸索了十多年的金融服務改革的成果。

雖說沒有特定的虚擬銀行法則,但英國在金融方面能處於領先地位,許多轉變都反映於立法和監管機構的前瞻舉措。

正正是在 1997 年 10 月,香港剛回歸之後,英國的證券投資委員會 (SIB)改組成英國金融服務局 (FSA),並於一年後脫離英格蘭銀行(央行)成為金融市場的監管機構,又經歷數年藉皇室批准的【2000年金融服務和市場法】接收幾個百年機構(這些機構反映了倫敦金融城的創新和監管陳跡,要介紹的話恐怕寫幾章都寫不完),集中力量銳意改革,隨後十年發表了幾份重要的諮詢建議案。2013 年,新的監管方法、改革設想,才開始運作。

大改之後,FSA 底下的審慎監管局(Prudential Regulation Authority, PRA ) 回歸央行,以統一監管新晉金融業務,而獨立於央行的金融行為監管局 ( Financial Conduct Authority, FCA ) ,則在監管行為之餘,有責任促進金融市場競爭,以保護消費者。

如是者經過十多年,英國在金融創新上卒之跨了許多關,我們在香港往往不知不覺。

---

以上寫的挺長,先賣個關子,我需要一些 Peer Review 去改錯,日後再寫下去。

許多內容都是參考自哈佛MBA學生 Colm Farrell 所撰寫的報告、維基百科、以及英國國會的許多建議書、白皮書。在此也得感謝當年 Finnovate 2015 時就向我介紹 virtual banks 的 FinTech 業界先驅,以及朋友中真正 Monzo 用戶 Wilson Li 和 Tin Wong 。(原 FB 討論串:https://www.facebook.com/bencrox/posts/10158083635860491 )

希望各位多多指點斧正!