英偉達市值逼近5萬億美元,股價上漲潛力巨大

摘要

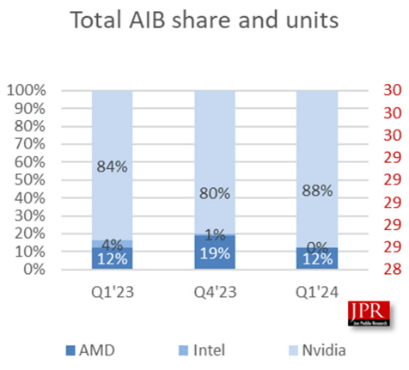

Nvidia 繼續在 AI 芯片行業佔據主導地位,2024 年第一季度其在 GPU 市場的份額擴大到了驚人的 88%。

公司不斷鞏固其市場地位,全新推出的 Blackwell 平臺可能使其擁有更強的定價能力。

由於最近消息顯示臺灣半導體公司難以滿足芯片生產需求,GPU 的需求激增。

根據我的估值分析,Nvidia 的合理估值約爲 5 萬億美元,比當前市值高出 62%。

投資論點

我之前對英偉達 (NASDAQ: NVDA) 的看漲觀點得到了驗證,自三月初以來,該股上漲了 37%,遠超大盤。公司在幾周前發佈了季度財報,並且發生了其他一些重要發展,我將在新分析中討論這些情況。

在所有主要半導體公司發佈第一季度收益後,英偉達的 GPU 市場份額接近 90%,競爭幾乎已經結束。英偉達通過最新發布的 Blackwell 平臺繼續鞏固其在 AI 芯片行業的強勢地位。這個平臺的定價可能大大高於 H100,顯示出強大的定價能力。

隨着科技公司加大對數據中心的投資,AI 芯片的需求預計將保持強勁。強勁的需求和強大的定價能力將成爲推動收入增長和盈利擴展的主要因素。

英偉達進行 10 比 1 的拆股,這可能會吸引更多新投資者。我認爲所有這些有利因素將推動英偉達股價繼續上漲,因爲我的估值分析顯示公司合理估值約爲 5 萬億美元,意味着有 62% 的上升潛力。

總體而言,我重申對英偉達的“強力買入”評級。

最新動態

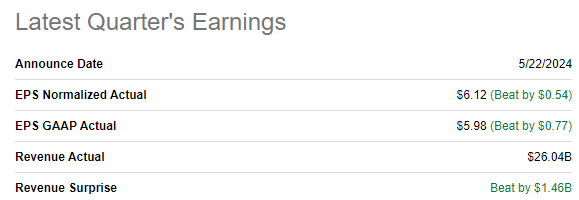

英偉達於 5 月 22 日發佈了最新季度財報,表現遠超市場預期。收入同比激增 262%,調整後的每股收益幾乎增加了六倍。英偉達的最新財報顯示出 AI 革命中加速發展的勢頭,公司無疑是這一趨勢的最大受益者。

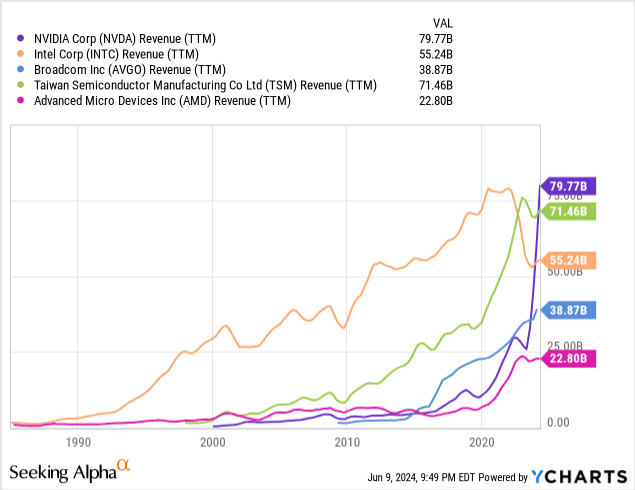

我認爲英偉達是 AI 驅動芯片需求激增的最大受益者,因爲在發佈第一季度財報後,按滾動十二個月(TTM)計算,該公司成爲全球收入最高的半導體公司。2020 年時,英偉達在收入方面遠未躋身前三,遠遠落後於博通(AVGO)、臺灣半導體(TSM)和英特爾(INTC)。

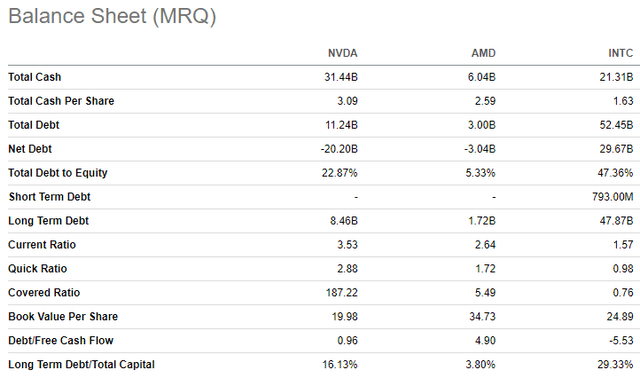

經營利潤率同比翻倍,從 30% 增至 65%。巨大的經營槓桿使 Nvidia 在第一季度將槓桿自由現金流(FCF)從 30 億美元增至 120 億美元。因此,Nvidia 的總現金從 259 億美元增加到 314 億美元。相比公司近 3 萬億美元的市值,110 億美元的總債務顯得微不足道。

創新在半導體行業中至關重要,擁有更先進的 GPU 技術使 Nvidia 幾乎壟斷了該行業。因此,另一個重要的利好信號是 Nvidia 的財務實力遠遠超越其主要競爭對手英特爾和 AMD(AMD)。英特爾深陷淨債務困境,覆蓋率低於 1。

相比之下,AMD 的資產負債表相對更健康,但其現金儲備僅爲 Nvidia 的五分之一。因此,顯而易見,Nvidia 比競爭對手有更多的潛力投入研發。

公司確實將其強大的財務實力轉化爲令人驚歎的新產品。在 2024 年 GTC 會議上,黃仁勳展示了新一代 Blackwell 芯片。

據消息稱,這個平臺在執行 AI 任務時速度是英偉達當前 Hopper 芯片的兩倍多,同時能耗更低,並提供更多定製化的靈活性。分析師預計新芯片的價格將比現有的 H100 高出約 40%。這表明英偉達擁有強大的定價權,而競爭對手的技術水平遠遠無法與 Blackwell 媲美。

我認爲,這一新發布有助於鞏固英偉達在 AI GPU 領域的領導地位。此外,英偉達在 2024 年第一季度後,GPU 增強卡市場份額擴大至 88%,這表明競爭幾乎不存在。換句話說,英偉達在這個市場的佔有率幾乎達到 90%,預計到 2032 年該市場規模將達到 7730 億美元。

公司的收入主要由兩個因素決定:銷售價格和銷售量。在前一段中,我解釋了爲什麼價格對英偉達有利,現在讓我談談需求方面。隨着最前沿的科技公司之間的激烈 AI 競爭持續,所有的大型科技公司都在加大對 AI 的投資。衆所周知,亞馬遜(AMZN)、微軟(MSFT)和谷歌(GOOGL)都計劃在未來十年內投資數千億美元在全球建設數據中心。

此外,還有一些公司也增加了對英偉達 GPU 的需求。埃隆·馬斯克的 xAI 初創公司正在開發一個名爲 Grok 的大型語言模型(LLM)。據馬斯克稱,該 LLM 需要大約 10 萬個英偉達 H100 芯片來進行訓練。馬斯克的另一家公司特斯拉(TSLA)也在大力發展 AI,其全自動駕駛(FSD)技術今年預計還需要 5 萬個 H100 芯片。

強勁的需求還得益於臺積電難以滿足 AI 處理器需求的信息支持。生成式 AI 是一項新興技術,雖然目前還在初步階段,但它已經幫助人們每週節省大量時間完成常規任務。隨着生成式 AI 繼續吸引大量投資,我們可以期待 AI 工具的應用變得更加複雜,從而“加速所有可能的工作負載”。

我們已經看到 AI 能力擴展到企業用戶領域,這從英偉達與 SAP(SAP)的合作中可以看出。此次合作旨在加速生成式 AI 在全球行業中的企業應用。

最後,一個可能帶來強勁正面影響的因素是 10 比 1 的拆股。當股票價格過高時,一些資金有限的散戶投資者難以購買。因此,將當前價格超過 1000 美元的股票進行十倍拆分,可能有助於吸引更多投資者。拆股後的交易可能將於 6 月 10 日開盤。

估值更新

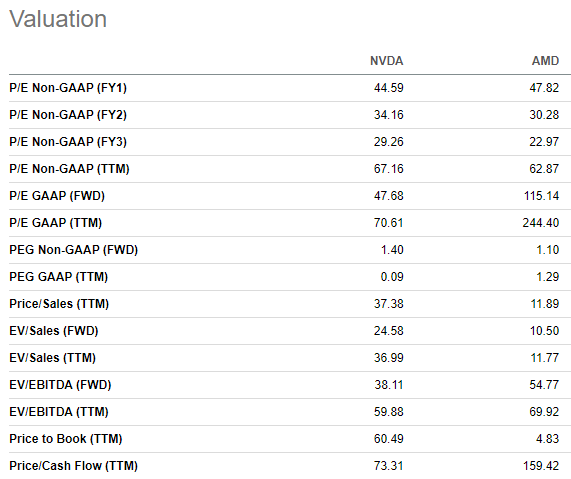

像往常一樣,讓我先從估值比率開始。英偉達在 Seeking Alpha Quant 上的估值評分通常是最低的“F”,因爲其市盈率等倍數遠高於行業中位數。但另一方面,英偉達在 AI 革命中擁有獨特的市場地位。因此,單純與行業中位數比較是不夠公平的。更合理的是將英偉達當前的估值倍數與其歷史水平進行比較。從這個角度來看,該股票的估值顯得頗具吸引力。

此外,從市盈率(P/E)和現金流比率(P/Cash flow)的角度來看,英偉達的估值明顯低於 AMD。我沒有將英特爾(INTC)納入比較,因爲其中一張截圖顯示其在 GPU 市場的份額接近零,這意味着它在半導體行業最蓬勃發展的細分市場中已經不是一個重要玩家。

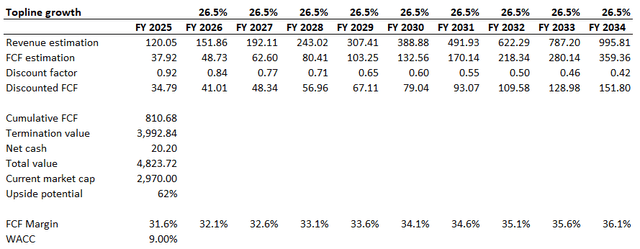

我在之前的分析中預測的上升潛力爲 34%,這意味着英偉達的股價已經超過了這個目標,因此我需要根據不斷變化的市場形勢更新我的貼現現金流(DCF)模型。

我不依賴於一致預測的 14% 年均複合增長率(CAGR),因爲我認爲這個增長率過低。根據預測,到 2032 年,GPU 市場的年均複合增長率將達到 31.5%。

當然,隨着時間推移,大數法則遲早會對英偉達不利。此外,AMD 和英特爾持續投資數十億美元進行研發,這意味着英偉達存在失去市場份額的風險。

我認爲,基於行業年均複合增長率減去 5% 的折扣已足夠保守。因此,我採用了 26.5% 的收入年均複合增長率。此外,我們不能忘記,英偉達很可能會將其可觀的利潤重新投資於新業務和增長驅動因素,這些驅動因素可能遠遠超出 AI 應用領域。

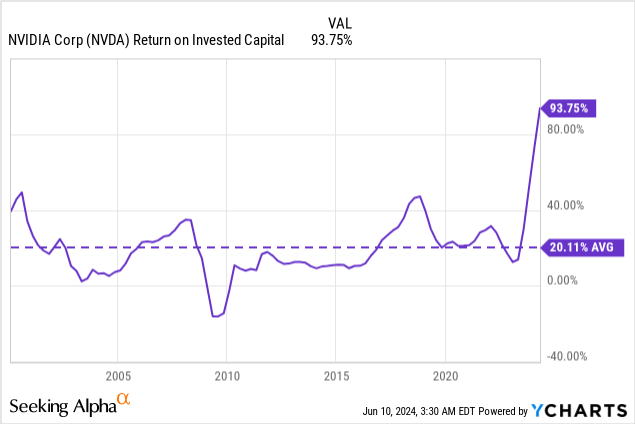

英偉達歷來較高的投資回報率(ROIC)使我們對公司未來挖掘新的盈利增長點的能力充滿信心。

滾動十二個月的自由現金流(TTM FCF)扣除股權激勵費用(SBC)後的利潤率爲 31.6%。這一水平已經很高,要進一步快速擴展將會相當困難。然而,考慮到英偉達在 GPU 方面強大的定價能力,我認爲每年增加 50 個基點的自由現金流擴展是可行的。

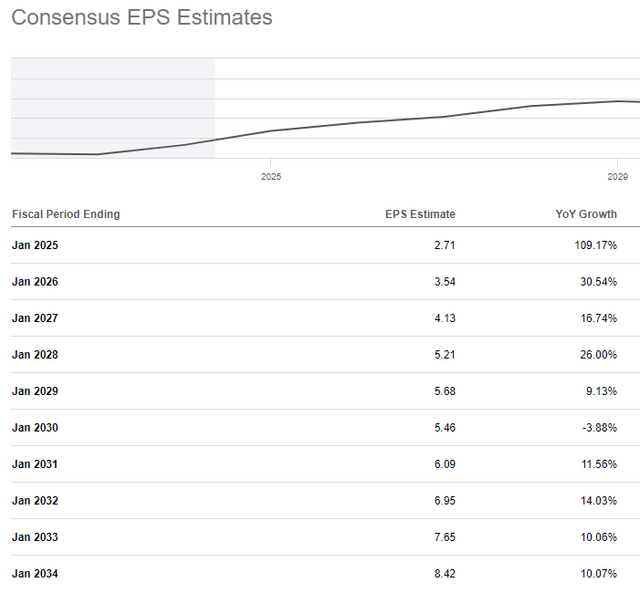

我對英偉達進一步提高自由現金流利潤率的能力充滿信心,這也得到了上述華爾街分析師每股收益(EPS)預測的支持。預計未來十年 EPS 將增長三倍,相當於每年 12% 的年均複合增長率。

在 26.5% 的收入年均複合增長率下,公司的公允價值接近 5 萬億美元(相對而言)。我的估值比當前市值高出 62%,這意味着仍有巨大的上升潛力。

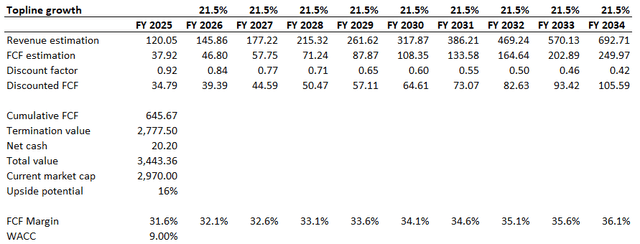

英偉達的空頭可能會質疑我使用 26.5% 的收入年均複合增長率。因此,我想模擬第二種情景,即對預測的 GPU 行業增長率進行 10% 的折扣,使用 21.5% 的收入年均複合增長率。其他假設不變。

如在第二種情景中所示,即使收入年均複合增長率爲 21.5%,英偉達的公允市值仍比當前市值高 3.4 萬億美元。在我的保守情景下,仍有 16% 的上升潛力。

風險更新

英偉達擁有 88% 的 GPU 市場份額,幾乎壟斷。這個行業蓬勃發展,美國與中國的芯片戰爭也表明其關乎國家安全。因此,英偉達面臨更嚴格的反壟斷審查風險。

據路透社報道,美國已經在爲對所有熱門 AI 公司(包括英偉達、微軟和 OpenAI)進行反壟斷調查做準備。雖然更多的反壟斷審查不一定會干擾公司的運營,但可能會影響市場對英偉達的情緒,不利於股價的持續上漲。

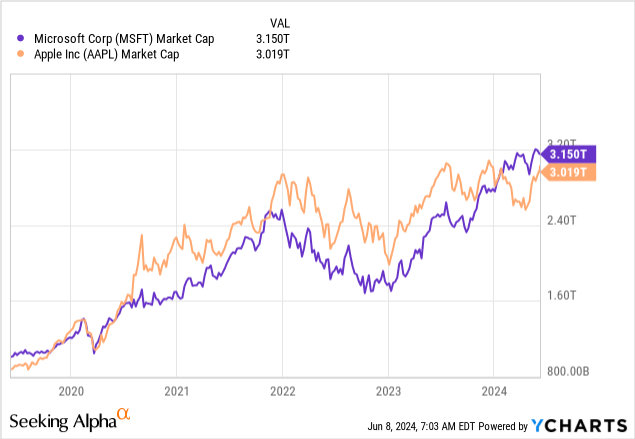

目前 3 萬億美元的市值似乎是股市的一個重要心理關口,可以說是一個阻力位。歷史上,沒有公司能夠將市值大幅超過 3 萬億美元,我認爲這可能會在短期內對英偉達的股價造成挑戰。股價增長從來不是線性的,在達到 4 萬億和 5 萬億美元市值之前,可能會出現短暫回調。

宏觀經濟的不利發展始終是任何企業的風險,英偉達也不例外。預計全球經濟增長將在 2024 年放緩,且由於歐佩克成員國將石油產量削減延長至 2025 年,能源價格仍然相對較高。

宏觀經濟的不確定性可能會對股價產生不利影響。然而,從基本面角度來看,我相信英偉達的收益可能會在宏觀經濟衰退中受到保護,因爲生成式 AI 可能會幫助企業提高生產力。優化工作負載將幫助企業長期降低成本,這意味着對生成式 AI 技術的投資在經濟衰退中可能不會受到太大影響。

結論

總的來說,英偉達依然是一個“強力買入”的選擇。儘管空頭可能會認爲我瘋狂,但我堅信這隻股票仍被嚴重低估。公司在 AI 芯片行業中擁有獨特的市場地位,有衆多因素支持其看漲。

公司在當前 AI 繁榮背景下的收入增長和盈利擴展無可匹敵。這一卓越的增長得益於其強大的定價能力和對 AI 芯片的極高需求。

英偉達通過推出 Blackwell 平臺繼續鞏固其技術領先地位,這一平臺的定價可能比現有產品高出 40%。因此,英偉達有能力吸收亞馬遜、微軟、谷歌和特斯拉等巨頭在數據中心和超級計算機上的加速投資。