Visor 如何与 Uniswap V3 集成?

Uniswap 的第 3 版——于 5 月 5 日推出,距现在还不到六周,几天前发布的细节震惊了大部分 DeFi 生态系统。当然,Uniswap 团队的目标是改进资本效率,我们都知道这一点。然而,让每个人都感到惊讶的是它的实施方式和方式。

在过去的一年里,DeFi 已经成熟,主要是通过可替代的 Uniswap 流动性池代币的新用途。LP 代币代表流动性提供者在 Uniswap 池中的所有权。然而,使用这些代币来命名一个矿池的所有权远不是他们唯一的用例。

2020 年 5 月,Ampleforth 是首批在奖励计划中使用这些 LP 代币的项目之一。Ampleforth 将他们的一部分代币分配给在 Uniswap 上提供流动性的参与者,然后将各自的 LP 代币存入他们称为“间歇泉”的奖励合约中。从那时到现在,该模型已被采用和重新设计数百次,并在 DeFi-how 流动性寻求者激励流动性提供者中创建了某种标准。

然而,也发现了 LP 代币的其他用途。例如,如果一个新项目想要表明他们不会或不能“拉地毯”,他们会在 Uniswap 上提供大量的流动性,然后对他们的 LP 代币进行时间锁定,以便参与者知道这种流动性在指定的时间。

最近,MakerDAO 通过了一项治理提案,允许接受某些 LP 代币作为抵押品,以铸造其稳定币 Dai。这将允许借款人将 LP 代币作为协议中的抵押品存入以获得贷款。

最后,在 SushiSwap 的案例中,他们利用这些 LP 代币的可替代性为 LP 代币持有者实际退出 Uniswap 池,并将流动性存入他们自己的交易所。

但 DeFi 生态之所以震惊,是因为在 Uniswap v3 中,所有这些东西都不会像以前那样发挥作用。为什么?因为将不再有可替代的 Uniswap LP 代币。取而代之的是LP NFT。NFT 将继续留在 DeFi 中。

Uniswap v2 以一个方程为中心:x * y = k其中x和y是流动性池中的代币数量,k是一个常数乘积。为了保持k不变,x和y只能相互反向移动。Uniswap 将此称为“恒定产品做市商模型”。” “恒定产品做市商模型”表示为 ERC20 池合约,其中代币代表池的流动性。然而,由于这个单一的池,每个人都受到“被动做市策略”的影响。此外,这种被动策略使提供流动性的每个人都遭受“无常损失”,同时由于缺乏定向资本而无法提供最大的资本效率。

Uniswap v3 中将不再使用恒定产品做市商模型,这使得完全可替代的流动性代币变得不可能。相反,Uniswap v3 将转向“不可替代的流动性”,并将移除原生流动性代币,并将其替换为作为单独 NFT 的流动性头寸。

那么究竟什么是“不可替代的流动性”?

由于 v3 中的 LP 头寸包含更多自定义输入,例如集中流动性、范围订单和灵活费用,因此所有变量都需要包含在单个非同质代币 (NFT) 中。

此外,Uniswap 解释说,他们预计策略最终会被标记化,

随着时间的推移,我们期望越来越复杂的策略被标记化,使 LP 能够参与,同时保持被动的用户体验。这可能包括多头寸、自动重新平衡以专注于市场价格、费用再投资、贷款等。

并且为了向 v3 LP 提供这些功能,特定的 NFT 外围合约需要围绕 LP NFT,

任何人都可以创建一个外围合约,将个人流动性头寸(包括收取的费用)包装在 ERC-721 不可替代的代币中。

Visor 已着手构建这样一个可组合的外围设备,允许 Visor NFT 保险库包装单个 LP NFT。

我们设想了一个 DeFi 生态系统,其中市场条件可以从主权智能金库网络中释放流动性,通过无气体加密签名进出社区。

Visor 的 UniversalVault 资产锁由可以在链外中继和聚合的签名操作,这意味着流动性头寸网络可以通过外部 DeFi 协议在单个交易中组装。Uniswap 正在对其流动性表示进行如此强大的升级,这一事实使这一切更加令人兴奋。

随着 Visor 推出 NFT Vault 升级,我们预计以下一些直接用例将补充 Uniswap v3 的发布:

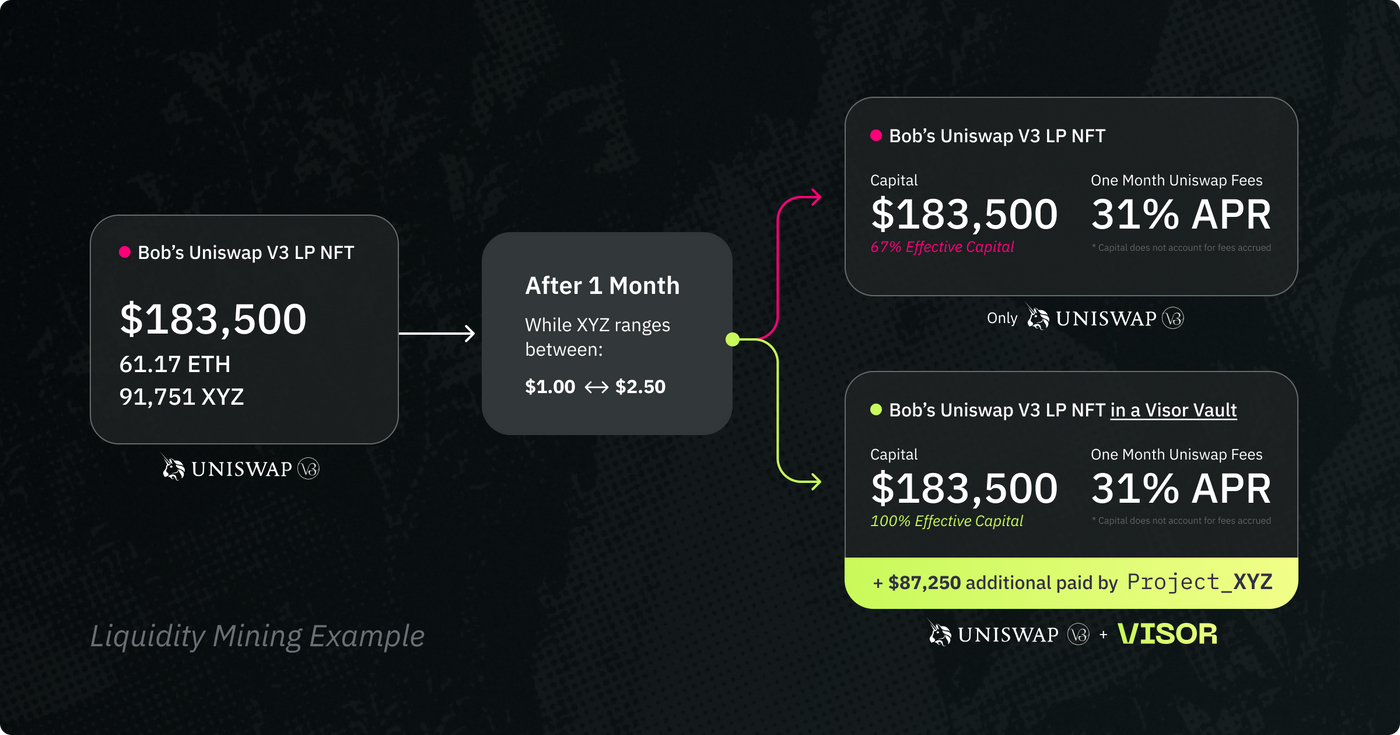

- 存放在 Visor Vault 中的 Uniswap LP NFT 能够无信任地从流动性挖掘计划中获得奖励

鉴于 v3 发布时存在正确的基础设施,项目将立即寻求利用 Uniswap v3 来激励“主动流动性挖掘”;仅向指定范围内或特定定义策略内的流动性提供者分配奖励。为了奖励流动性提供者,Visor 将允许用户质押他们的 LP NFT,再加上一个附加层(Hypervisor),允许项目奖励这些流动性提供者。

相比之下,基于 Chef 和 SNX 的两种最常见的奖励计划模型将与 Uniswap LP NFT 不兼容。

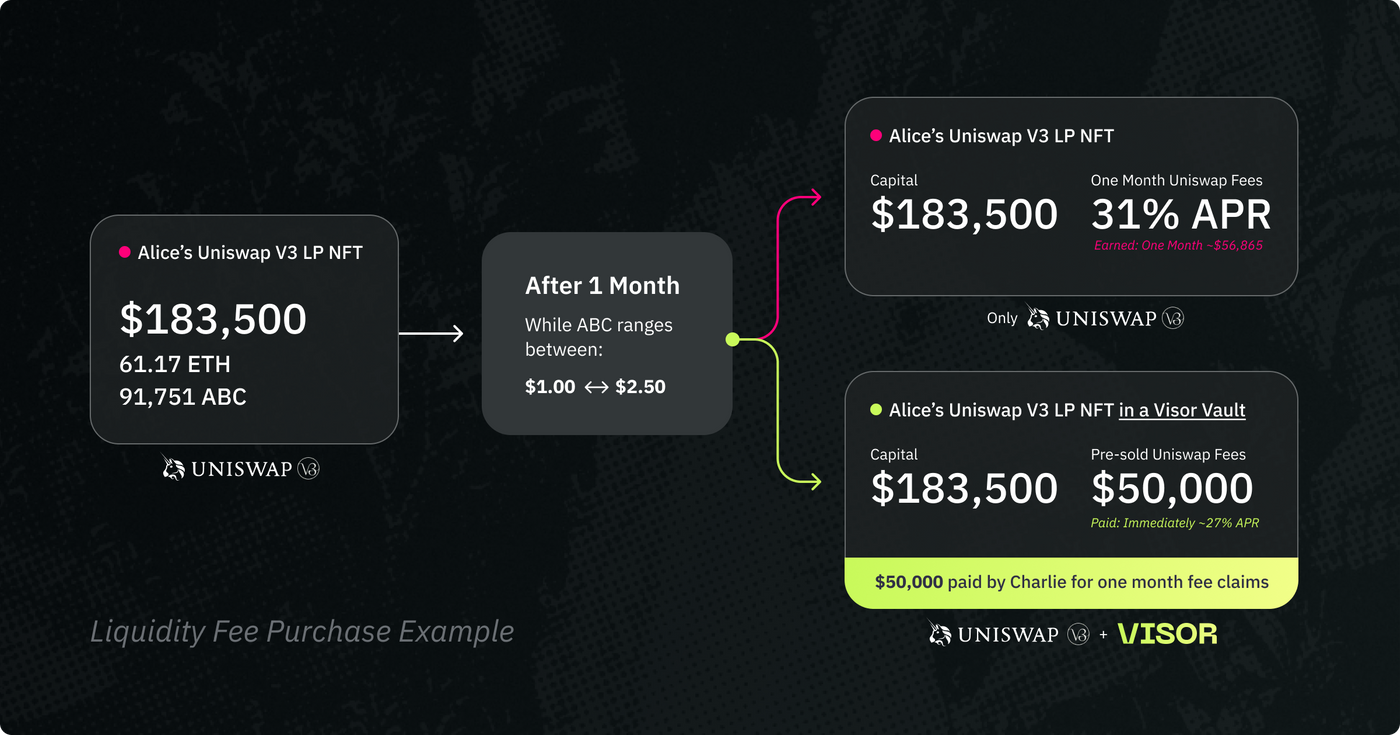

2. 将 Uniswap v3 LP 费用转给另一方,创造创收资产

在早期版本的 Uniswap 中赚取的费用被重新存入池中作为流动性。即使没有明确的存款,池中的流动性也会随着时间的推移而增长。然而,在 Uniswap v3 中,由于头寸的不可替代性,费用不会重新存入,而是将费用收入单独存储并作为支付费用的代币持有。

Visor 智能保险库可以包含一整套创收资产。

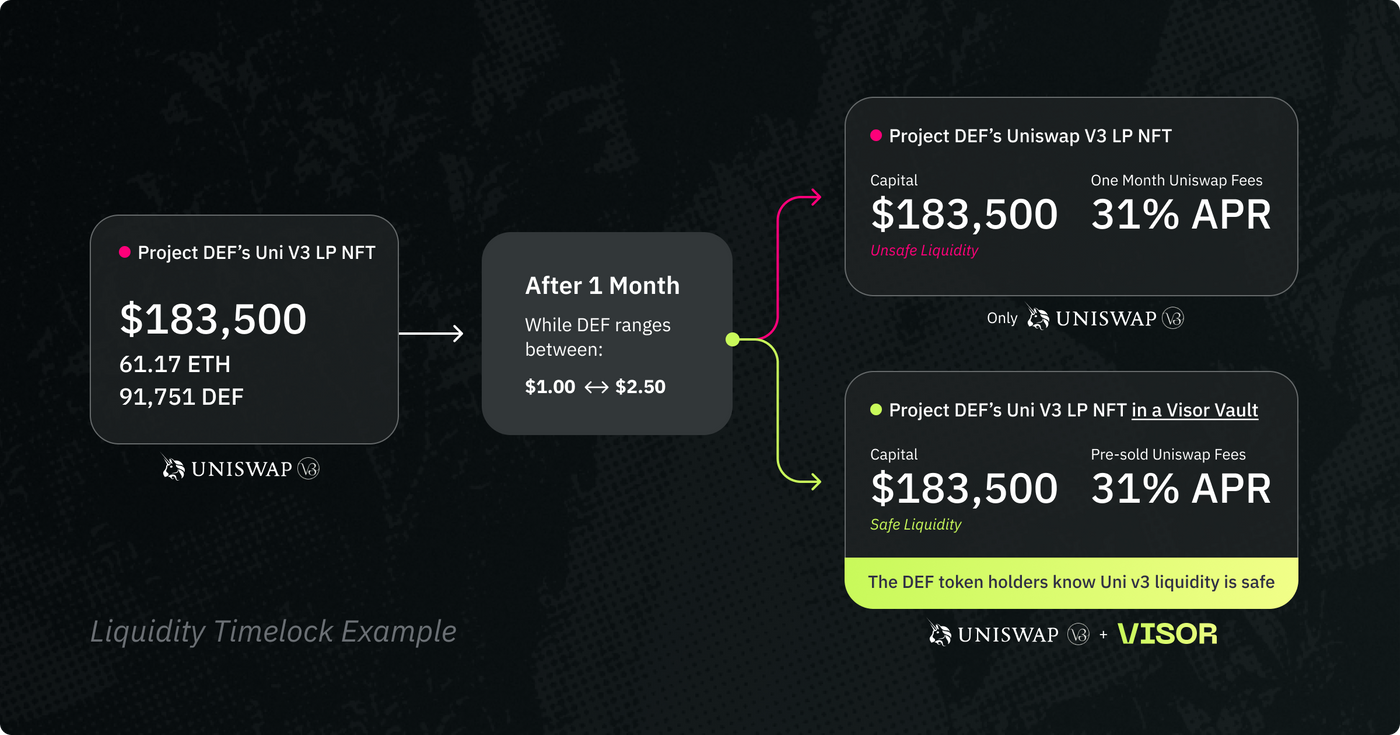

3. 对存放在 Visor Vault 中的 Uniswap LP NFT 进行时间锁定

传统上,像 Unicrypt 这样的流动性储物柜允许项目在智能合约中存储 LP 代币,撤销将这些 LP 代币从起始块移动到结束块的许可。然而,对于 Uniswap v3,项目将无法使用与现有流动性储物柜相同的方法、合同和提供者。为了解决这个问题,我们正在开发一个带有 UI 的时间锁定功能,允许项目在 Visor Vault 中对他们的 LP NFT 进行时间锁定。

在 Uniswap v3 发布的可预见的几周内,这三个特定用例将是 Visor 关注的重点,但我们还想强调网络保险柜的另一个用例,这让我们非常兴奋;通过对金库内的资产进行抵押,真正实现去中心化的借贷。

在 DeFi 协议与许可锁接口的世界中,金库的所有者可以简单地为其资产提交签名以进行抵押,从而允许贷方根据该抵押品提供贷款。

在未来发生违约或清算事件时,抵押品的所有权可以无缝转移,无需提前放弃保管权的无关交易。

就在短短五天前,我们的奖励计划成功启动,我们正在展示智能保险库的实际应用,并证明 DeFi 生态系统已为 NFT 保险库做好准备。证明可以通过 NFT 与 DeFi 协议进行交互,从而增强链上流动性的发现、声誉、安全性和可编程性。我们感到自豪的是,与我们一起,Uniswap 还以主要方式将 NFT 引入 DeFi。我们期待成为这个新的流动性生态系统不可或缺的一部分。🦄v3 见!