為自己的投資負責~

RYLD : 從股息收入的角度,來看待自己的退休計畫。

我們知道通貨膨脹是儲蓄者的敵人,現今我們儲存在銀行的一年期定存只有1.035(年息%),而台灣2022年1月消費者物價指數(CPI)來到2.845%,超過2%通膨警戒線;我們直觀的把1.035減去2.84,會得到-1.805,把錢存在銀行是在懲罰保守型的投資人,因為銀行的利率回報無法保護其免受通膨的侵蝕,所以,我們應該要怎麼投資才能獲得可觀的回報,或者確保退休的生活無慮呢?

答案或許就在RYLD。

抵禦通貨膨脹

我們知道隨著美國大量的貨幣寬鬆政策,美債10年期收益率在2020年曾經跌到1%以下,目前是1.97%,全球最大對沖基金橋水基金達里歐更是表明:債券已死,而債券市場一直是投資者創造穩定收入的來源,如今,已然無法滿足投資人,所以,許多投資人把自己的風險拉高,投入高成長股或虛擬貨幣中,也造就了這幾年來股市的瘋狂飆漲。

只是,你應該要很清楚你的投資目的是什麼?

暫且先不談股市瘋狂飆漲的風險到底會有多高,長遠來看,股市有著強勁的回報,以美國為例,過去100年來股市的平均報酬率是10%,是個很好的投資標的,如果你清楚巴菲特的財富來源,你就知道應該要好好關心股市,即使在你的觀念或者經驗當中,股市如虎口,一旦進入股市非死即傷。那是因為我們有太多對於股市的負面印象,而在我們的教育當中,也並沒有積極的去了解投資,所以,我們在投資的領域失去了太多的時間與機會。

因為,待在市場內的時間可能比投資多少股票要來的更重要一些。

RYLD 是什麼?

RYLD是Global X Russell 2000 Covered Call ETF投資於羅素 2000 指數,並利用Covered Call期權策略為投資者創造收入。

1.英文名稱: Global X Russell 2000 Covered Call ETF

2.中文名稱: Global X羅素2000掩護性買權ETF

3.交易所代碼:RYLD

4.成立日期: 2019/04/17(已成立3年)

5.總管理費用(%) : 0.6

6.追蹤指數: Cboe Russell 2000 BuyWrite Index

7.ETF規模: 933.19(百萬美元)(2022/02/01)

8.股息殖利率 :11.58%(2022/2/19)

從RYLD的持股當中可以看出,RYLD 直接投資於 Vanguard Russell 2000 ETF (先鋒羅素 2000 ETF:VTWO),並同時出售先鋒羅素 2000 指數的看漲期權以產生大量收入。

他是這樣運作的,RYLD 從出售在月底到期的羅素 2000 指數期權中賺取3.10%,再投資2.16%,並將0.95%以股息形式分配給 RYLD 的股東。

每個月重複這樣的運作,使的RYLD自成立以來,已連續支付 32 次月配息,沒有中斷過。

RYLD 的優點

我們都知道QYLD是一隻每月配息的創收股,有著12.13%的殖利率,或許您又要開始心中的小劇場,是什麼投資可以產生12.13%,他的風險到底有多大?

會這樣想是正確的,因為QYLD不是傳統的ETF,不了解QYLD的運作方式,不了解什麼是Covered Call,一聽到期權策略或許就認為是個風險極高的東西。

相同地,RYLD也是一隻每月配息的創收股,有著11.58%的殖利率,遠高於VTWO的2.36%殖利率,Global X Covered-Call 基金陸續推出了幾隻類似的Covered Call ETF,我喜歡這樣的創收策略,它為收入投資者提供了一種實現投資組合收益最大化的替代方式。

用白話文解釋,就是RYLD的股息不像一般公司是透過賺多少錢,來決定可以發多少股息給股東,甚至不發股息,而RYLD是通過賣出看漲期權給買家,收入了買家付出的費用,所以,RYLD的分配不是一般股息的分配,而是收入的分配。

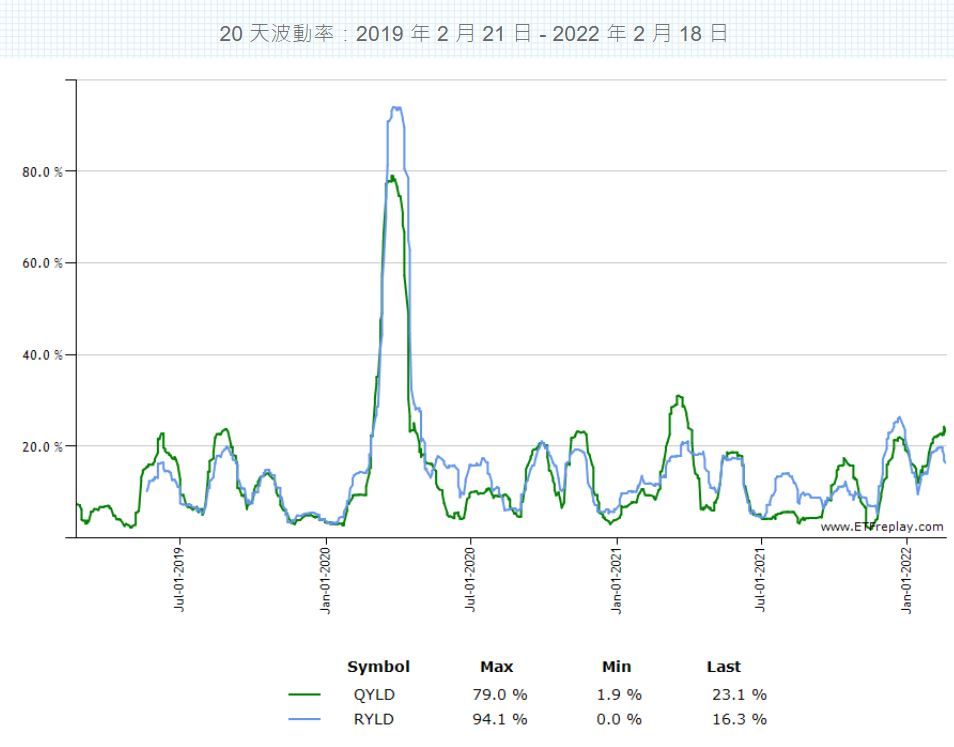

這樣的好處是,公司有景氣的循環,也有不發股利的時刻,然而,RYLD就很有機會可以延續股息的分配,也許在波動性上會影響股息的分配多寡,但我認為中斷的機會不大。

RYLD 的缺點

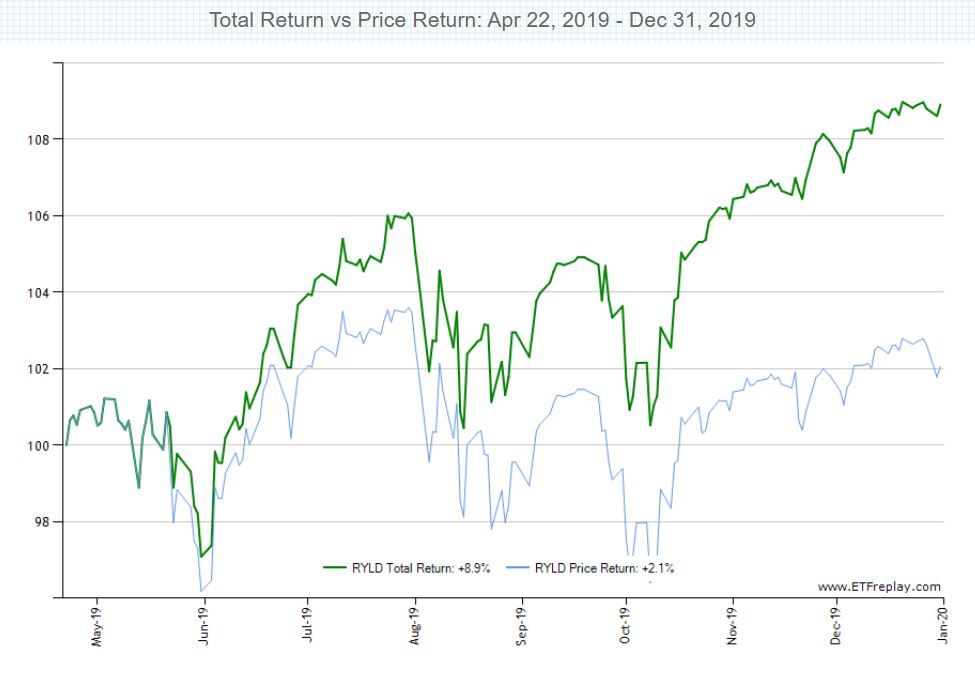

RYLD也因為做了Covered Call的期權策略,因此,是把部分未來的潛在上漲空間,拿來創造更好的收入,每個月回饋給投資人,因此,他必然的犧牲掉部分的價格回報,但卻換來更高的殖利率。

RYLD 的機會

另外,既然有了QYLD的高殖利率,何必需要RYLD呢?

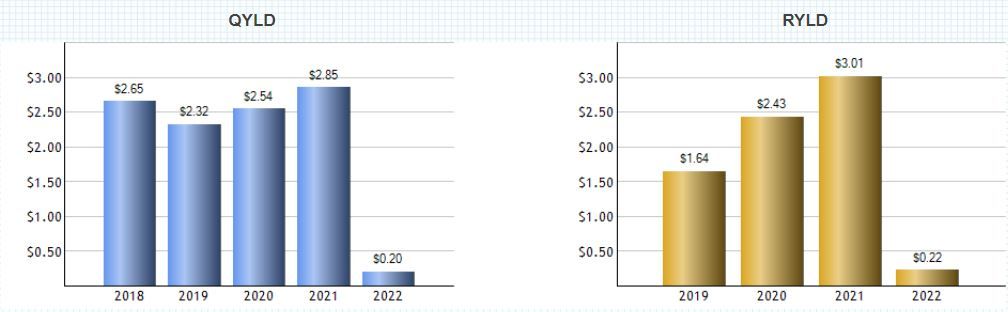

除了資產配置之外,因為,RYLD的波動比QYLD來的大,在賣出期權上可以得到較大的溢價收入,另外,RYLD也會把部分收入再投資,等於一直在幫投資人做複利,或許這是RYLD的股息一直在增長的原因,也是我看好RYLD未來股息增長大於QYLD的機會。

創收策略

正如之前提到,美國的股市平均報酬率是10%,這是歷經了100年的波濤洶湧,上下波動後的平均,如果你在股市巨幅上漲時買進,在股市劇烈的下跌時賣出,那你的投資報酬可能就永遠也追不上平均報酬,最好的方式是買進後就繼續持有,如此,才有機會享受到經濟成長帶來的平均報酬10%。

但是,買進後持有不賣,這種簡單卻很實用的策略,在我看來卻是需要因人而異,我覺得如果你的年紀還小,還有大把的青春可以揮霍,我真的建議可以用買進後持有不賣的策略,因為,只要不賣,不管未來還會有多少個金融風暴來襲,只要全世界的經濟還是持續成長,股市最終還是會反應並提供很好的報酬。

但如果你是為了退休而投入股市,買進後持有不賣策略,可能就需要調整,因為,你不會知道你可以活多久,如果以4%法則建立退休的策略,有可能在你退休後,你就需要每年賣出一定的額度來支付你的生活費用,而4%法則假設每年股市上漲的幅度,會補足你賣出的額度,只是,你確定當你需要錢而賣出的時候,股市都是處於上漲的階段嗎?如果賣出的時間點,剛好是在修正的循環呢?

這是我一直對4%法則抱持著懷疑的看法,真的可行嗎?一旦你賣掉了部分資產,你的基礎資產總額就是從根本上減少了,而即使股市上漲,你沒賣掉,你永遠也得不到那個報酬,不是嗎?

所以,我個人更喜歡的策略是創造收入,也就是每月入息,因為當你退休時,你的帳單不會退休,而且還特別準時,如果你的投資策略是每月收息,你就可以確保每月都有股息可以支付你的帳單,就好像你現在用薪水來支付帳單一樣,退休對你而言,一點變化也沒有。

我們知道世界上唯一的不變就是變,對於退休人員來說,這有一種令人不安的感覺,所以,如何讓退休的未來,從變回到不變,正是創收策略的意義。

延伸閱讀:

1.2022年開始建立你的收入堡壘,別在砍蘋果樹了。

2.全球黑色星期五,如何用0056元大高股息ETF來降低波動?

3.投資QYLD ETF創造每月現金流,慢慢致富也保障退休生活。

4.5種對應通貨膨脹的ETF,以及每月入息的退休金資產配置。

5.00888永豐台灣ESG ETF與2884玉山金,女兒教育基金計畫。

免責宣言:

本網站所提供資訊僅供參考,並無任何推介買賣之意,投資人應自行承擔交易風險。

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…