三箭资本破产:套利、杠杆与骨牌效应

近期加密货币市场相当冷清。除了全球经济局势,币圈投资者恐怕还得担心风险投资公司三箭资本( Three Arrow Capital )的破产消息,以及可能引发的骨牌效应。

币圈创业者对三箭资本的响亮名号肯定不陌生,它的投资版图包山包海,足迹遍布公共区块链、去中心化应用和中心化借贷服务。在巅峰时期,三箭资本管理高达180 亿美元的资产,也是灰度比特币信托基金(GBTC)的最大持有者,更在2021 年被社群票选为最值得信赖的币圈创投。

但最近几个月,市场风云变色。两周前市场传出三箭资本因为资不抵债,而被大量清算。创办人曾于6 月15 日短暂现身证实传言,并表示已经在尽力挽救。只不过,每隔几天就有新的受害者跳出来指控三箭资本欠钱不还,苦主还包括美国上市公司Voyager Digital。

上周三箭资本正式向美国政府申请破产保护,两位创办人则行踪成谜。这篇文章讨论三箭资本是如何成为叱咤币圈的创投,又为何会在短短几周内宣布破产?

套利起家

三箭资本的两位创办人Su Zhu 和Kyle Davies 是美国一所贵族高中的同班同学。 2008 年大学毕业后,他们陆续在瑞士信贷、Flow Traders 和德意志银行工作了几年,后来在2012 年共同成立三箭资本。当时他们都还未满30 岁。

三箭资本成立之后并不是一脚踏入币圈,而是从他们最拿手外汇套利开始。根据加密货币交易所BitMEX 创办人Arthur Hayes 的叙述:

当时香港、新加坡和东京的投资银行界联系相当紧密,虽然我是几年后才在币圈直接认识他们,但我们有共同朋友圈。 Su Zhu 和Kyle Davies 是以套利起家的交易者。他们擅长从微小的价差中获利。只要多做几次,钱就会越滚越多。他们最初是做无本金交割远期外汇(Non-Delivery Forward)的套利,也是三箭资本的赚钱方式。

虽然「无本金交割远期外汇」听起来又臭又长,但说穿了它就是一种不必准备本金,就能赌外汇未来涨跌的期货。

举例来说,到不同银行换日币会有些微价差。连现货都有价差,期货是未来发生的交易,各家银行的价差还会更明显。三箭资本就是透过不同银行的外汇期货价差来套利。

三箭资本专门交易市场效率比较差、套利机会比较多的新兴市场货币。即便价差要到小数点后几位数才出现,但只要交易金额够大、买卖够频繁,还是能赚到不少钱。到目前为止,三箭资本都与加密货币没有关系。

不过创办人Su Zhu 相当看好区块链将会像网际网路一样推动典范转移,于是在2018 年币圈熊市时开始大量买入加密货币。在三箭资本眼里,BTC、ETH 就像另一种市场效率低落的「新兴市场货币」,到处都是套利机会。

以BTC 为例,过去这几年有许多投资机构想买入BTC,却无法像一般投资者透过注册币安等交易所直接购买BTC,只能透过灰度投资发行的GBTC,以持有证券的方式间接投资比特币。

这使得GBTC 在2021 年之前长期溢价10% 到30% 不等。这些溢价看在三箭资本这样的投资机构眼里,就是白花花的现金。他们会捧着BTC 现货向灰度购买GBTC,再将GBTC 以溢价卖到二手市场获利。

除了BTC 之外,三箭资本的另一个套利工具是UST 美元稳定币。

借钱杠杆

三箭资本是Terra 生态系的大金主之一,今年2 月更以约2 亿美元加码投资Luna Foundation Guard,并换得一大笔分批解锁的LUNA 币。

后来的事大家都知道了。三箭资本还来不及等代币解锁,UST、LUNA 价格就崩盘2。用2 亿美元换来的LUNA 币,也跌到只剩几百美元。这笔投资可说是全军覆没。

但在这之前,三箭资本就已经利用Anchor Protocol3 的20% 年利率套利赚得盆满钵满。同样根据Arthur Hayes 的叙述:

在Anchor 开出年利率20% 的诱惑下,那些所谓的基金经理的批判性思维全都会被抛诸脑后。对于像Su Zhu 和Kyle Davies 这样以套利起家的交易者更是如此。

他们的套利方法也很单纯,只要从市场借入年利率低于20% 的美元并换成UST,再将UST 存入Anchor 就能获得20% 的利息。只要将20% 利息减去借款成本,就是他们的未实现收益。为了实现收益,三箭资本只要反向从Anchor 连本带利领回UST,再将UST 换成美元偿还贷款。剩下的钱就是获利。

简单来说,存款收益扣掉借款成本,就是三箭资本赚的钱。借钱来赚利差许多投资者都会,三箭资本并没有比较高明。差别在于,他们透过抵押、信用杠杆借到的本金比一般投资者高出许多,最终当然能赚到更多钱。

如果要让获利最大化,就要想办法借到更多本金、降低借款利率,而且抵押品越少越好。不过在DeFi 市场,三箭资本和其他投资者一样都是一个「地址」,无法获得特殊礼遇。因此,三箭资本更喜欢向CeFi 市场借钱。

中心化借贷服务BlockFi 就「认得」三箭资本是他们的投资人,自然会给予更好的借款条件。美国上市公司Voyager Digital 更大胆,他们借出1.5 万颗BTC 和3.5 亿美元给三箭资本但没有要求任何抵押品。

毕竟管理180 亿美元资金、在币圈呼风唤雨的三箭资本,怎么可能还不出「区区」几亿美元?即便有顾虑,市场的激烈竞争还是让这些CeFi 借贷公司选择忽视潜在的风险。毕竟如果没有把钱借出去「工作」,就无法提供存户更高的存款收益率。

一般投资者只会看到存款的收益率数字,难以辨别高收益率背后代表的是什么样的投资机会与风险。只有内部员工才会知道,收益率是从哪里「榨」出来的。

更何况这次借钱的是三箭资本。 Su Zhu 在推特上拥有56 万追踪者,还曾在2021 年底证明了自己的社群影响力。当时他发文批评以太坊背弃使用者,放任gas fee 高涨的问题不管,随后大动作将三箭资本持有的ETH 转入交易所,作势要卖出。

消息一出,ETH 价格应声下跌。没想到,几天之后Su Zhu 竟然「抄底」买入6.6 亿美元的ETH。割了一波韭菜。散户投资者对三箭资本当然恨得牙痒痒。但看在中心化借贷公司眼里,这起事件反倒成了三箭资本的影响力「勋章」,也更愿意借钱让他们开杠杆。

但三箭资本没料到,当初大力支持的UST 稳定币价格竟然在5 月初大幅脱钩。想赚利差却亏掉了本金。而且本金还都是用抵押、信用杠杆的方式,向别人借来的。

虽然借钱投资赚得更快,但最怕遇到亏损。 LUNA、UST 崩盘之后,整体市场就此一蹶不振。三箭资本除了投资亏损之外,抵押品也因为价格下跌,资不抵债。三箭资本一面看着自己的投资蒸发,另一面还被催着补钱。可说是蜡烛两头烧。

如果三箭资本没有即时补足资金缺口,抵押品恐怕就会被「断头」。他们只好开始变卖财产。

骨牌效应

虽然三箭资本在巅峰时期曾管理高达180 亿美元的资产,但绝大部分可能是看得到却吃不到。

以LUNA 为例,三箭资本斥资数亿美元买币,但必须遵守锁仓期的规定,在紧急时刻无法直接抛到市场上变现救火。就算代币已解锁,如果市场上的流动性不足,难以支撑瞬间的大笔卖单,代币就只会越卖越便宜。

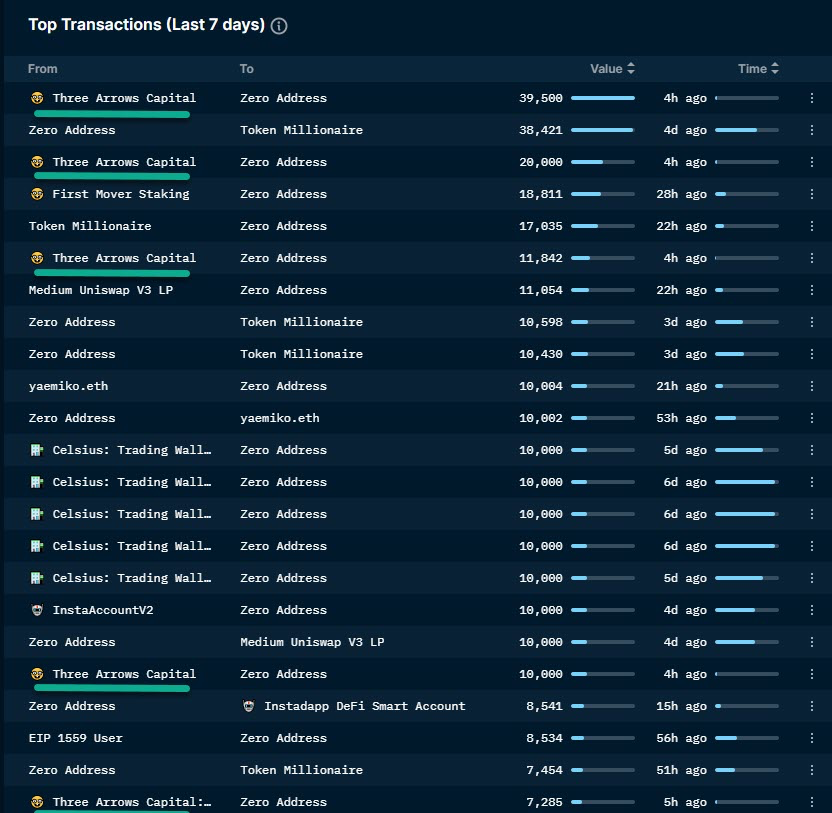

上个月区块势 讨论过的Celsius,就是急于变卖手上的stETH 应付用户挤兑,结果越卖越亏。而当时市场上还有另一个卖方—— 三箭资本—— 卖的stETH 比Celsius 更多、更急,亏损也就更大。

为求生存,三箭资本也顾不了道德或法律,私自挪用投资者寄放的资金救火。更着急的无非是那些借钱给三箭资本,却收不回来的中心化借贷公司。因为借出的钱,都是客户暂放用来生利息的资金,而不是他们自己的钱。

一旦消息走漏,用户开始恐慌性挤兑,恐怕就得步上Celsius 的后尘4。

纸包不住火。上周将1.5 万颗BTC 和3.5 亿美元「裸借」给三箭资本的Voyager Digital 已经宣布暂时关闭用户提领,公司股价也大跌近九成。而BlockFi 最终损失约8,000 万美元,虽然还没有关闭提领,但已经预防性地与FTX 谈好信用贷款、收购条件以应付用户的挤兑潮。

三箭资本则在上周正式向美国政府提出破产保护,确定难以挽救。现在大家担心的是,三箭资本的破产清算势必得大量卖掉他们藉由投资换得的代币。这对投资者来说如同乌云罩顶,只要清算一天没完,就得担心市场随时可能会大跌。还会有哪些公司陷入困境,根本难以预料。

三箭资本的破产,可说是LUNA、UST 崩盘后引发的第二波大海啸。

第一波海啸5造成DeFi 报价机失灵、stETH 出现负溢价或是投资者爆仓。这属于机制漏洞或只是短期市场变化。未来只要修正机制,就能提前预防。而且投资者也可以在第一时间,从公开的链上数据得知即时情况,不会有什么「惊喜」。

但第二波海啸引发的CeFi 破产危机,不仅凸显各家借贷机构的风险管理不足,更大的问题在于资讯不透明。

三箭资本的破产消息从两周前传开到前几天证实,过程大家都只能靠着受害者的爆料拼凑资讯。没人真的知道三箭资本向谁用什么条件借钱、亏了多少钱,以及还有哪些未爆弹。

过去每当DeFi 被骇或是机制出现漏洞,投资者就会赶紧将资金转移到比较「安全」的CeFi 避险。但经过这次事件,大家会发现CeFi、DeFi 并没有谁比较安全,只是安全机制不同。

DeFi 的安全性是建立在公开透明的机制上,而CeFi 的安全性则是建立在不公开且难以衡量的信任上。虽然建立信任比建立机制更有效率,但完善的机制比信任更禁得起考验。

区块势是由读者付费订阅来维持营运的独立媒体,内容不接受厂商业配。如果你觉得区块势的文章不错,欢迎将它分享出去。若行有余力,也能以定期定额支持区块势营运。若想查阅过往的出刊内容,可以参考文章列表。

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐