大银行将危险的赌注押在了我们的粮食上...(下)

来源:Inside Climate News

作者:Georgina Gustin

原文发表日期:2021年3月7日

翻译:全球化监察

「这都与钱相关」

近年来,越来越多有环保概念的投资者向企业施压要求它们解决气候变化问题,符合环境标准的「绿色」投资也在不断增长。根据晨星(Morningstar) 2020年的一项分析,「影响力投资」已获得投资者的青睐,可持续基金已管理超过1万亿美元资产——在研究开始前的三年里翻了一番。

克罗埃西亚研究所(Croatan Institute) 2019年的一份报告展示,在专业管理的51万亿美元资产中,影响力投资现在已超过17万亿,或者说每三美元投资就有一美元在影响力投资上,比2018年增长了42%。

在2020年1月的一篇评论文章中,贝莱德承认,农业企业对气候的影响巨大,特别是因为与毁林有关的行为;并表示将与这些公司合作来改善它们的行为。

该公司报告称:「我们要求公司披露所有签署过的倡议和参与的外部制定的行为准则——例如承诺遵守无毁林的供应链,并报告结果,最好有一定程度的独立审查。」

但贝莱德的一些可持续投资基金包含与毁林有关的大型农业综合企业。想要被纳入这类基金的公司需要提供其温室气体排放的清单,但不包括范围三排放。

Carbon Tracker的执行董事马克·坎帕纳莱(Mark Campanale) 表示:「在这些所谓的可持续发展基金中,有生产农药化肥和垄断种子的大型农业化工企业。如果他们属于可持续的,那我们的诉求方向就错了。」

大型基金经理为投资组合的风险制定标准,但由于缺乏透明度和统一的披露标准,他们并不清楚任何一家公司的排放程度。

拥有与毁林有关的供应链的公司经常为自己辩护,称供应链太复杂,无法有效监察,而且这样做的成本高得令人望而却步。

有些公司,尤其是联合利华(Unilever),为澄清供应链投资数百万美元,让投资者和消费者确切地知道其产品来自哪里。

但一些分析师表示,许多公司躲在供应链后面。

总部位于荷兰的Profundo是追踪供应链和投资的研究集团,其高级股票分析师杰拉德·里克(Gerard Rijk)表示:「这些公司尽其所能让其供应链不透明。很明显他们没有尽力(澄清供应链)。这只是钱的问题。」

一项名为「碳会计财务伙伴关系」 (Partnership for Carbon Accounting Financials,简称PCAF) 的倡议组织开发了一个让金融机构能够评估其「融资排放」的系统。与供应链排放一样,金融机构的贷款和投资属于范围三排放,且占其排放量的绝大多数。

摩根士丹利(Morgan Stanley) 于去年7月成为第一家加入PCAF的美国银行业巨头。紧随其后的是美国银行(Bank Of America) 和花旗(Citi)。截至2021年2月,PCAF已包括101家金融机构,资产规模超过21万亿美元。

但PCAF的计算方法仍处于完善过程中,该方法没有包含土地用途转换所排放的碳。而土地从森林转变为种植农作物或牧场,是农业排放最大的来源之一。

加倍

到2050年,为养活100亿人口,世界需要多生产50%到70%的粮食。

这些数字对于投资者很有吸引力。

「雨林行动网路」的森林和金融联盟协调员梅雷尔·范德马克(Merel Van Der Mark) 说:「需求正在上升,这意味着可以赚很多钱。」

Valonal Advisors在2018年的一份报告中表示,食品和农业领域约有440档基金,远远高于2005年的38档。这些基金管理着约730亿美元的投资。在过去10年中,全球食品和农业领域已成为一种机构资产类别,私人投资者和投资机构对其的兴趣与日俱增。

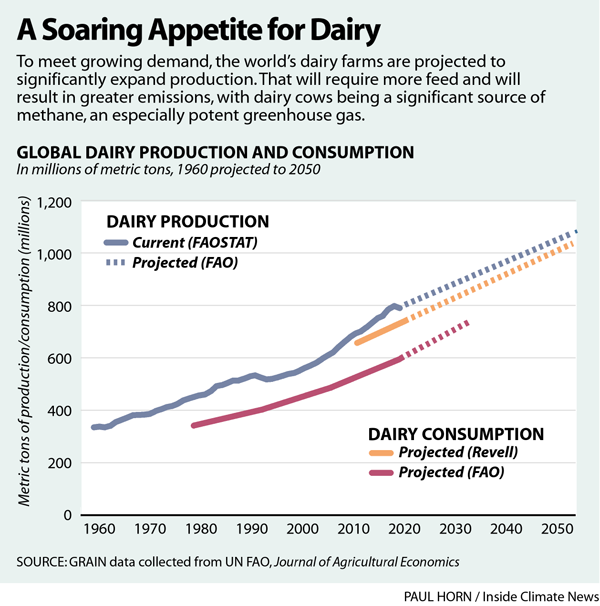

事实上,投资者似乎在加倍下注,部分原因是他们看到了未来食物需求增长的强烈资讯,尤其是肉类和乳制品,因为发展中国家的胃口和收入都在增加。

农业投资自2008年金融危机之后出现了明显的上升,当时全球粮食价格飙升,投资者看到机会,特别是农业用地。

「在金融领域,人们竭尽全力寻找回报,这是一种不断发展和增长的努力,而农业投资正在超越传统投资,」来自GRAIN的库耶克(Kuyek) 说。 「这是你看到其增长的部分原因。」

肉类和乳制品的利润尤其诱人,这主要是因为需求在不断上升,谷物价格下降也降低了牛肉和牛奶的生产成本。

Feedback的高级活动经理丹尼尔·钟斯(Daniel Jones) 表示:「饮食出现肉食化的趋势,特别是在美国、欧洲、巴西和澳洲,中国也紧跟其后。我们知道肉类和乳制品是一个气候议题,但为什么肉类和乳制品产量还在继续增长呢?人类食肉的胃口真的就那么欲罢不能吗?不见得吧。」

只说不做

随着投资者逐步转向投资可持续投资基金和影响力投资增长,股东和专注于绿色资产的管理者也已在推动公司解决其气候影响。

他们执行了一系列的行动,包括要求采取气候行动的股东决议。

大型资产管理公司往往是这些公司(包括银行)的最大股东,他们的投票可以决定决议通过与否。而且,即使是承诺应对气候变化的资产管理者,也往往未能支持与气候相关的决议。例如,在2020年,贝莱德和先锋在气候相关的决议上超过八成投了反对票。

在针对农业的决议上,这一数字甚至更低。

当然贝莱德在支持气候行动上也的确投票赞成过一些股东提案,但主要是针对能源公司,而不是那些与农业供应链和毁林相关的公司。自2012年以来,三大资产管理巨头已对16项专门针对毁林的股东提案投了反对票或弃权票。 (一个值得注意的例外是,贝莱德在2020年投票支持了宝洁公司的一项股东提案,该提案要求宝洁报告其消除供应链中毁林的努力)。

绿色世纪基金(Green Century Funds) 的股东权益宣导者杰西·韦克斯曼(Jessye Waxman) 表示:「差距绝对很大,我认为这说明了一个更广泛的问题,即对一家公司来说,全面应对气候风险到底意味着什么。如果想降低气候风险,就必须讨论农业问题。」

Feedback Global和其他批评人士认为,不论是直接呼吁公司改变还是影响股东决议都不能解决问题。因此他们现在呼吁从碳密集型农业和畜牧业公司撤资。

也有一些批评人士仍然认为,银行和投资者可以影响公司转向更可持续的农业形式。

亚马逊观察(Amazon Watch) 的伯斯(Birss )表示:「与针对化石燃料行业不同,我们呼吁的不是完全、立即地从农业中撤资,这两者的本质不一样,我们不能说所有的农业投资都很糟糕。」

但她补充说:「如果粮食生产对气候造成了不可弥补的损害,那么从事粮食生产的人和提供必要资金的人就有责任确保这些不可弥补的损害不会发生。」

(完)

--

关注#全球化监察发布的内容

💡 香港独立媒体bit.ly/3eBG0jp

🗂️ Facebook bit.ly/3dVlfQN

🐦 Twitter bit.ly/3aIz8Qm

📱 WeChat ID: globalmon

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐