为什么加密货币交易所总是出现挤兑问题?

传统金融交易所商业模式

传统交易所多数的收入来自于交易手续费,可以来自现货交易,也可以来自衍生品(永续合约、期货等)交易。

当用户越多,交易频率越高,手续费收入越多。再将这些收入扣除人力成本、资产托管的开销,就是交易所的利润。

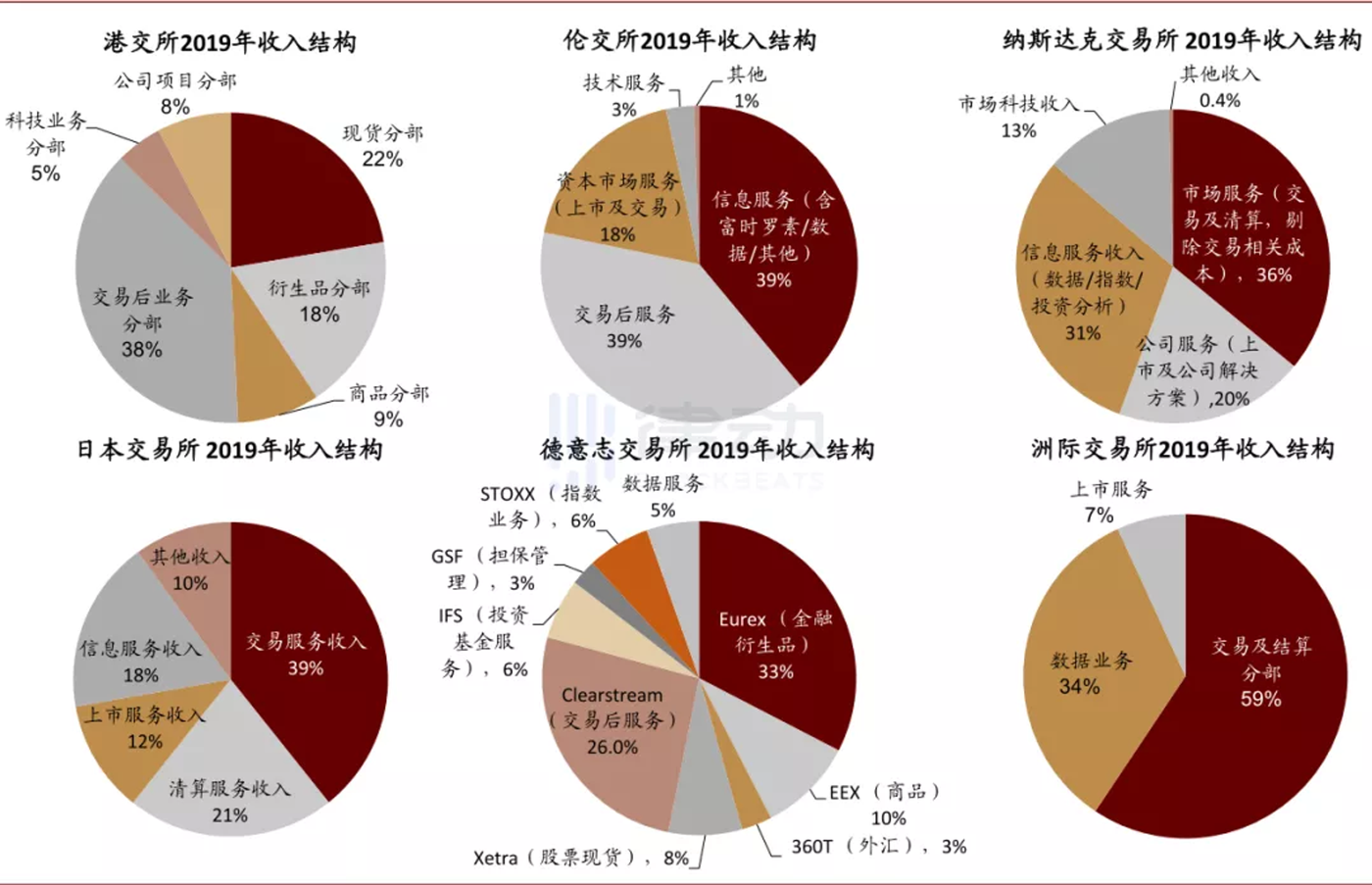

看到下图可以发现,传统金融交易所的收入来源仍是交易手续费以及衍生的信息服务等增值业务。

所以说可以发现到,要透过建立交易所来营利不难,但是要赚取暴利也不是件容易的事情。

加密货币交易所的高风险营利方式

加密货币交易所商业模式

想必各位加密圈的朋友都有感觉到,为什么加密货币交易所总是很有钱,常常赞助大型赛事,甚至是支助政治献金,这件事情非常令人匪夷所思。

这其实是因为他们并没有完全遵循最基本的交易所商业模式,多多少少他们都有挪用用户资产进行投机或操纵市场的行为。而这才是这些平台与传统合规交易所(如纳斯达克、香港联交所等)最本质的差别。

加密货币交易所非法挪用资金

第一类挪用:直接转走

应该被存在冷钱包的用户托管资产,直接被转出进行投机交易或弥补亏损等资金利用。

如果未来能够获利或是偿还,这些资金是补得回来的,但是如果公司投资失利或是公司倒闭,这些被转移的资金就直接打水漂了。

第二类挪用:使用客户资产进行交易

这是比较隐密的挪用方式,这个挪用方式简单来说就是用户存在交易所的A 代币,在自己的交易所内换成B 代币,这样的话这些资产仍在会被显示在交易所的帐户、地址上。

- 加密货币交易所执行此操作的用意?

简单来说,就是创造更漂亮的获益状况,不论是否真正赚钱。

大家应该都了解一间银行的健康程度,就是看目前的资金的储备量是否大于负债额度。

资金的储备量> 负债额度→ 银行体质健康,不害怕被大量挤兑资金的储备量< 负债额度→ 银行有危险,一旦出现挤兑,就会死亡。

- 这些加密货币交易所如何创造更漂亮的获益状况?

举个例子,假设交易所平台的客户托管资产有1000 万美元的BTC(等同于交易所欠用户1000万美元),交易所为了投机赚钱,将500 万美元的BTC换成波动性高的DOGE。

在牛市中,DOGE 价格上涨3 倍、BTC 上涨1.5倍,交易所就会拥有1500万的DOGE+750万的BTC,如此财务报表上就会呈现总资金2250万美元大于负债1000万美元。

当转入熊市,DOGE 价格下跌90%,BTC 下跌50%,交易所资产变成50万DOGE+250万BTC。如此财务报表上就会呈现总资金300万美元则小于负债1000万美元。

如上状况就可以发现,当审计报告若是在牛市期间进行,交易所便会大肆宣扬本身为超额储备状况,但万一进入熊市时,审计状况并未更新,交易所便会隐匿资不抵债的状况,且用户也会置于无法预知的风险中。

但当有一点坏消息或是FUD 的情况,交易所就会被快速挤兑,发生倒闭的状况。

- 高风险操作的后果

当交易所通过挪用赚了钱,利润将全归平台所有,而一旦发生亏损,损失却要由所有用户承担。我们偶尔看到的平台提供的高额「理财」收益,也往往是在交易所亏损已经大到无法弥补时,用于借新还旧的诱饵而已,并不是真正的分红。

简单来说,就是拿用户的高风险去换取交易所的高报酬,这对于用户是非常不符合交易原则的,因为客户承担的风险跟潜在收益并不对等。

避免交易所高风险操作

合规监管

像是比较常见的「三方托管」,就是将资产与资金的托管主体从交易所转为第三方的银行与证券登记机构,消除券商挪用用户资金的机会。

此外,也制定对挪用资金等行为的刑事处罚并定期审计制度等。

这些制度极大的抑制了中心化交易平台的作恶能力,现在已经很少听到用户资产被挪用的新闻了,更是基本没听到过挤兑的问题。

无需信任的去中心化交易平台

去中心化的根本目的是降低社会主体间协作的信任成本。

因此如果想从根本上解决这个问题,就需要有完全去中心化的技术平台。基于对公链共识机制以及对智能合约代码的信任,使得我们可以在没有监管的环境下构建健康的业务逻辑。

像是Uniswap,完全不需要托管用户资产,因此也不会产生挪用的问题。一切业务逻辑都基于无法篡改的链上代码,以及攻击成本极其高昂的公链共识机制。

🔔看完好內容,不要忘記給威力點個讚賞喔~~