CoinEx研究院|去中心化稳定币市场调查分析(下)

(接上文)目前市场上的去中心化稳定币协议可以分为4类,超额抵押类、部分抵押类、生态类以及衍生品综合类。

2. 部分抵押类稳定币协议

部分抵押类稳定币协议一般是按一定比例用主流稳定币加自己的治理代币去铸造协议稳定币。由于专案初期治理代币的实际价值支撑很低,大部分这一类的稳定币都免不了死亡螺旋,活下来的非常少。

部分抵押协议有个独特的概念就是PCV(Protocol Control Value协议控制价值),这个可以理解为协议的金库,这个金库完全是协议自己的资产,不可以被用户赎回。 PCV通过协议自身的各种生息操作以及协议各种手续费获得增值。当PCV大于协议稳定币的发行量价值时,协议的稳定币可以被认为是超额抵押的。可以理解为PCV的大小决定了稳定币发行量的多少,以及风险的高低。

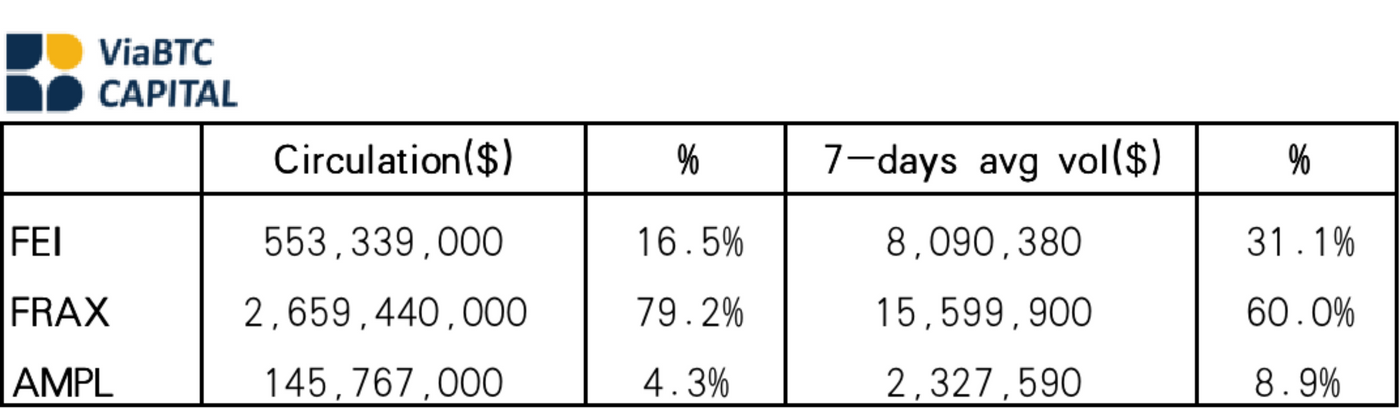

目前市场上比较成熟的部分抵押协议有Fei Protocol(FEI)以及Frax(FRAX),他们一起占据了此类大概91%的市场份额,其中Frax 60%,FEI 31%。

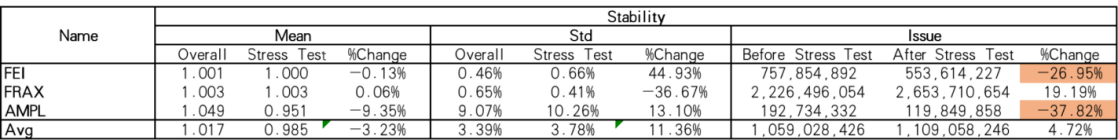

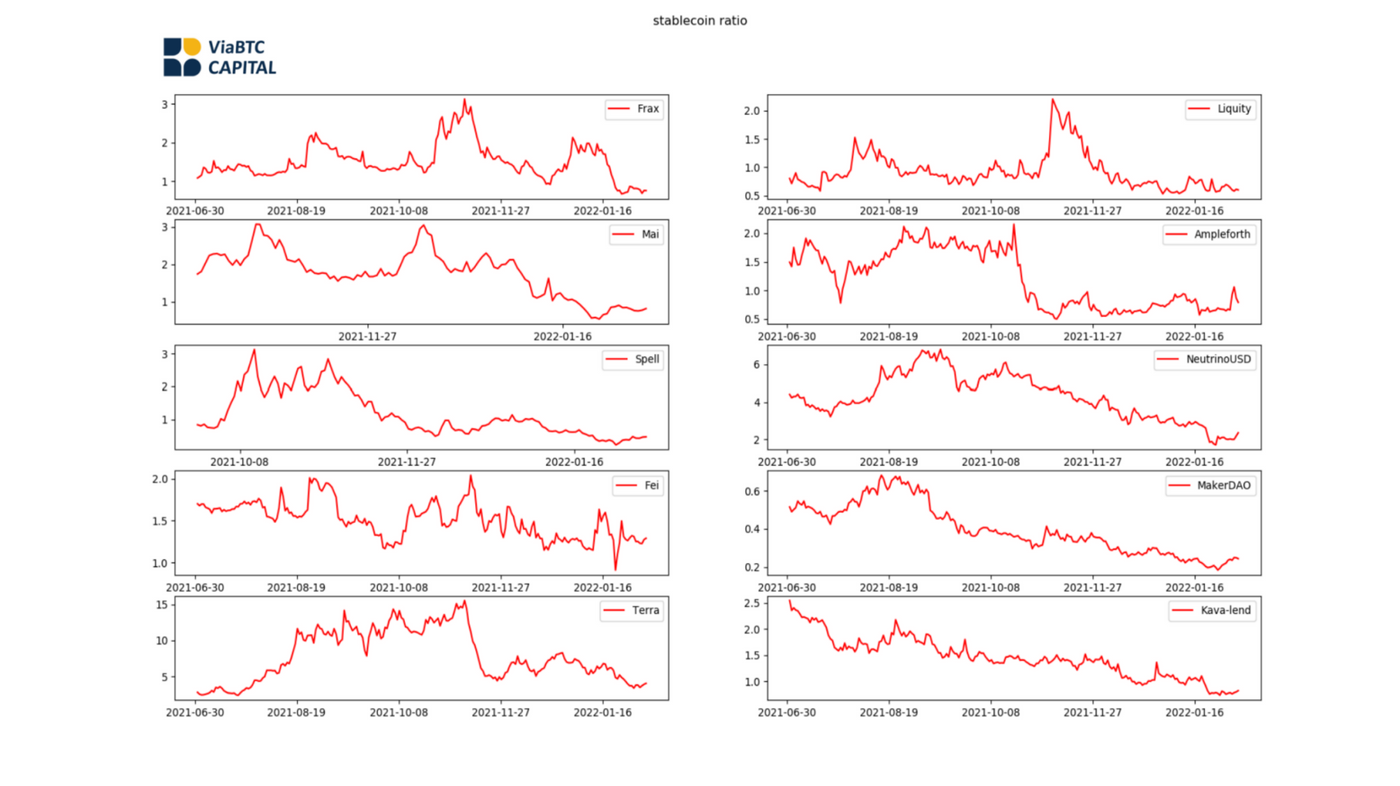

同样也通过对这类型的稳定币进行了压力测试去观察它们的稳定性。观察发现,不管是在压力期或者是正常观察期,FEI和FRAX并不逊色于那些大家觉得会更稳定的超额抵押稳定币。甚至比大部分超额抵押稳定币都要稳定。稳定性的很大一部分要归功于PCV的成功,FEI的抵押率(PCV/稳定币发行量)已经达到了132%,而FRAX的抵押率是被它自己机制稳定在85%。

而AMPL的稳定性表现得非常差,是由于其特殊的Rebase机制让它的价格波动非常大。

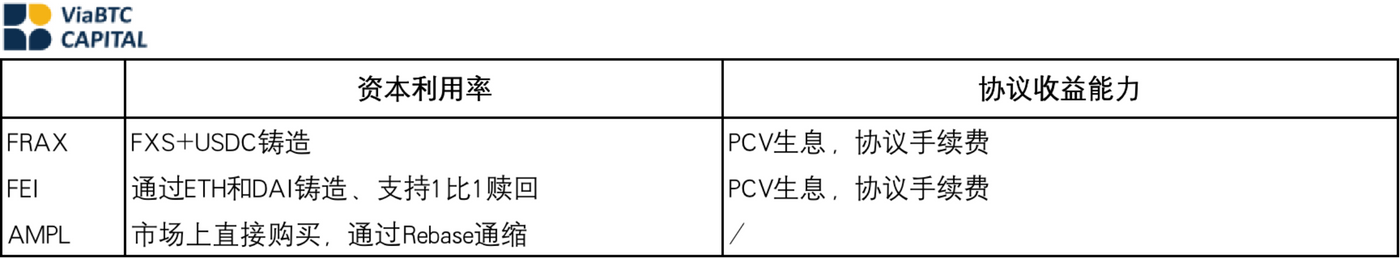

在资本利用率方面,FRAX允许治理代币FXS+USDC的混合铸币,这加大了可铸币的容量,可以认为是100%的抵押铸币,而且由于是直接铸造抵押借出的,所以没有清算的风险。 FEI则允许ETH和DAI的直接铸造,同样也是没有清算风险和100%抵押铸币。在收益能力方面,这个版块也很相同,都是协议收益加PCV的资管理财生息的收入。

3. 生态类稳定币协议

生态类稳定币协议的特点是稳定币可以按照生态的公链币的U本位价格,用1:1进行铸造和赎回,可以理解为是用整个公链生态的价值去为发行的稳定币作为价值支撑。

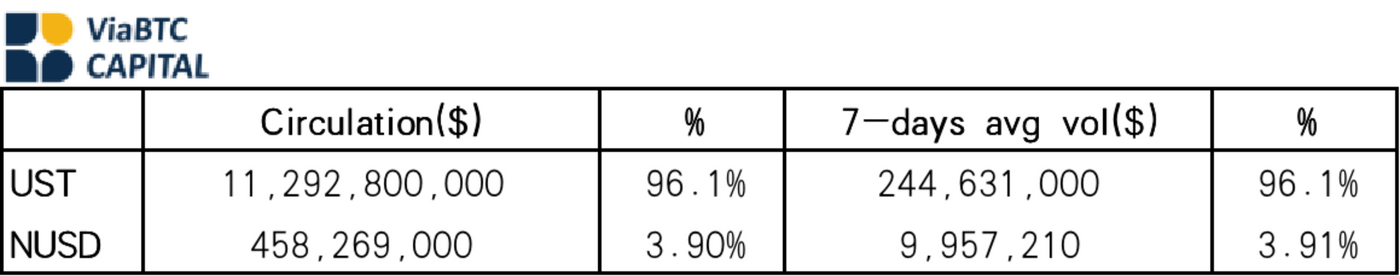

目前市场上发行量在加大的就只有Terra的UST和Waves的NUSD,其中UST占据了96%的份额。

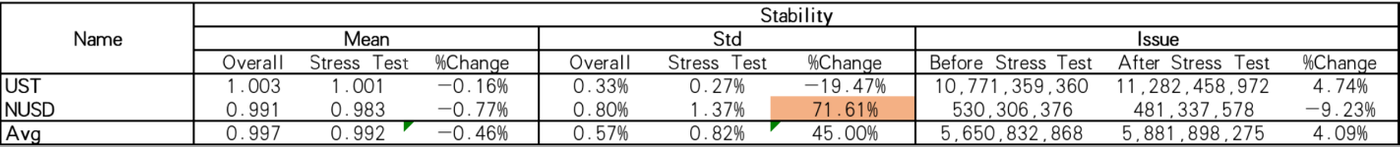

稳定性方面,UST由于其生态的快速发展,已经几乎与DAI持平。即使在压力期受到了MakerDAO的创始人推特的冲击,也仅仅是波动率大了一点,币价均值和发行量都未受太大影响。 Waves则可能由于生态尚未发展起来,应用场景不够多,导致其稳定性较差。

总体来说,可以看出这类稳定币深度和生态紧密绑定,生态好就可以保持稳定,而且发行量很大。

资本利用率在生态类稳定币协议中达到了最大,因为其是以整个生态的发展作为抵押,所以铸币量可以以生态的估值作为上限。而其收益能力也是与生态的使用相关,在公链上的每次转账交易、合约执行等都会给生态带来收入。

4. 衍生品综合类稳定币协议

这类稳定币大多数还处于早期,发行数量还不大或者发行时间较短,所以没有很多比较有效的数据面的观察。其中发行数量比较大的有Angle Protocol发行的锚定EUR的agEUR。其他的有UXD Protocol,发行了约10M的锚定美元的UXD,以及Hubble Protocol,发行了约30M的锚定美元的USDH。这些协议利用链上的衍生品对其铸造稳定币的抵押品进行对冲,锁定其U本位价值,从而既免除了清算的概率又让锚定保持稳定。例如agEUR和UXD都是100%的资本利用率,可以直接用其风险资产1:1来铸造稳定币,由于其需要链上的永续合约进行做空去对冲铸造品的价格,所以其同时向衍生品的市场注入了可观的流动性,这也可以认为是这类协议的另一个价值来源。

市场对不同模式的估值偏好

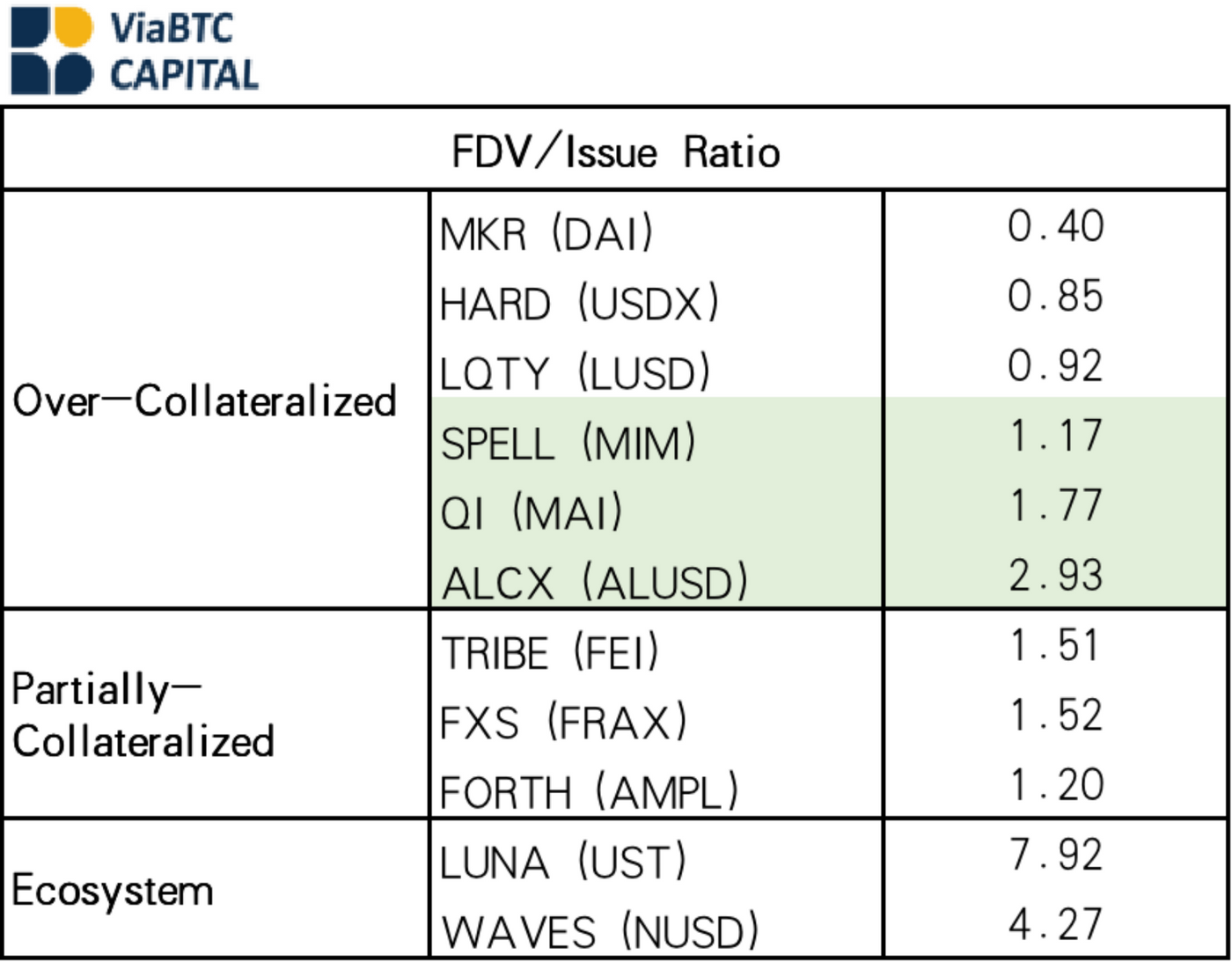

通过观察发现稳定币的发行量与治理代币的总估值FDV之间并没有发现显著的相关性,以及有区域化的中值回归现象(下图)。所以觉得(治理代币FDV)/(发行稳定币数量)会是一个比较有效的对去中心化稳定币协议的估值方法。衍生品综合类由于样本不够就未纳入讨论。

在平均了所有观测区间的估值发行比后,也得到了一些有趣的发现,首先是超额抵押稳定币的分类中,利用了生息资产作为抵押物(即资本利用率更高)的协议获得了更高的估值。第二个发现是分类之间的估值分化,其中的估值排序是正常超额抵押协议 < 支持生息超额抵押协议

部分抵押协议 < 生态类。综合之前的稳定性、资本利用率、以及盈利能力的讨论,可以认为似乎市场在估值去中心化稳定币协议的时候可能对资本利用的考虑的权重最大。

本文不构成任何投资建议

喜欢我的作品吗?别忘了给予支持与赞赏,让我知道在创作的路上有你陪伴,一起延续这份热忱!

- 来自作者

- 相关推荐