馬克解讀金融科技 | MarkReadFintech https://www.instagram.com/markreadfintech/ 轉帳幫 TransferHelper - Co-founder & CEO。 用簡單的方式介紹金融科技,希望大家都能享受金融科技帶來的方便與效率。

美国加密货币税务的演进

一、美国加密货币市场概况

(一)加密货币前景看好

- 随着联准会为抑制通膨持续飙升而加速紧缩货币政策,经济情势正迅速恶化,并可能导致美国经济进入衰退。

- 美国银行(BofA)策略分析师在报告中写道:「通膨冲击恶化,升息冲击刚开始,经济衰退冲击即将到来。」在这种背景下,现金、波动性、大宗商品和加密货币可能会跑赢债券和股票。

(二)美国强化加密货币监管环境

- 迫使企业出走潮:

全球半数以上加密货币公司的总部都位于美国,随着美国强化监管,将迫使部分企业放弃美国,另寻其他较放任、自由的监管环境。

- 加速研议相关法规的制定:

- 2021 年11 月,美国拜登总统签署的1 兆美元基建案中包括一项规定,要求数位资产券商明年起开始记录并向美国国税局报告交易。

- 呼吁国会尽速通过新立法,要求受保银行发行稳定币、与法定货币挂钩的数位资产,如美元或欧元。

二、美国如何监管加密货币以及将其纳入税制

(一)监管现况

- 受到国际局势影响,加速研拟相关法规:

- 受到乌俄战争影响,欧美各国相继推出对俄罗斯的制裁方案,而脱离现有金融体系的加密货币,成为背后攻防的重要焦点,因此,美国总统拜登亲自下令,要求联邦政府各机构研究数位货币,并考虑制定相应的法规。

- 拜登要求财政部、商务部等机关准备「货币的未来」为主题的报告,在报告中解释加密货币扮演的角色,并列出了这次行政命令的目标,包括保护美国消费者及企业、避免系统性风险、负责任地开发及使用数位资产、探索数位美元可能性等等,总计七大项任务。

- 面对法规调整,业界两派声浪:

- 加密货币交易所Coinbase:赞成监管全球第二大加密货币交易所Coinbase 表示,他们赞赏美国政府,了解到现在是美国创新登上世界舞台的关键时刻,期待与监管机构和立法人员合作,Coinbase 一直希望能够将加密货币纳入监管,认为只有如此加密货币才有办法走上台面,获得更大的成果,为此Coinbase 甚至采取直接上市,并向证券交易委员会递交加密货币管理草案,主动投入监管当中。

- 区块链分析公司Blockchain Intelligence Group:不乐见区块链分析公司Blockchain Intelligence Group表示,美国政府只要求更多的研究报告,而不是接纳加密货币,是个不够有远见的行为。我们正处于历史的分水岭,全世界都在关注数位资产能够怎样应用于国家建设,以及为金融交易创造前所未有的透明度。

(二)纳入税制的原因

- 避免富人逃漏税<br class="smart">投资虚拟货币衍生的避税问题,是导致税收缺口的重要因素之一。因此,美国财政部认为,如果不像薪资那样透明,有钱纳税人会隐瞒一半以上的收入,很可能高达数十亿美元。拜登政府呼吁银行和加密货币交易所向国税局申报交易,国税局将增聘审计人员并升级资讯科技系统,以便「加强稽查富人逃税」,设法缩小应收税款与实收税款之间的税务差额。

- 将加密货币交易收入视为资本收益<br class="smart">美国国税局要求加密货币交易应当和其他形式的财产一样,需要纳税,根据美国国税局指出,加密货币的利润和亏损将被视为资本收益,因为加密货币是被当做资本资产来使用的。同样,如果以加密货币的形式给员工支付工资、以及独立承包商和服务提供商提供的加密货币支付也都需要纳税。

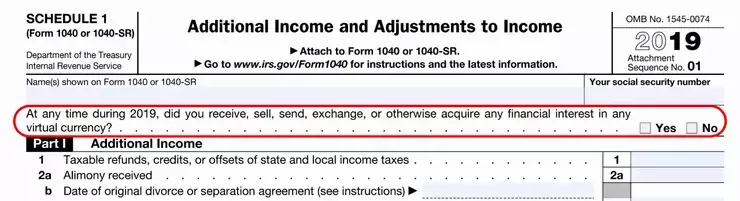

(三)税表演变历程

- 2019年开始在税表中新增加密货币问题,但将其放在附表1中,该表是用来声明「附加收入和收入调整」的资讯,以及让IRS了解纳税人的加密资产状况。

- 弊病:上述问题被放在附表中,所以并非每个人都会填写到。

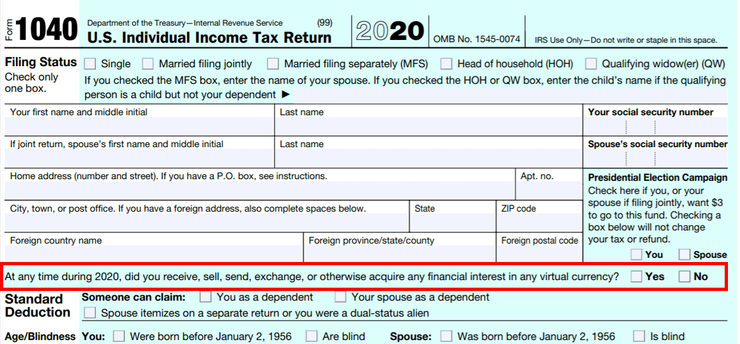

- 2020年的税表,比起民众「持有」多少加密资产,更在意透过加密货币进行的「交易」。

- IRS 正式将加密货币问题移至「1040 所得税单」首页,所有纳税人都须作答。

- 税表问题为「您是否曾接收、贩售、发送、交换加密货币,或透过加密货币获取任何经济利益?」IRS采取这一措施是希望能够遏制任何关于加密货币申报的混乱。

- 弊病:没有明确说明「购买或持有」是否符合加密交易的条件。

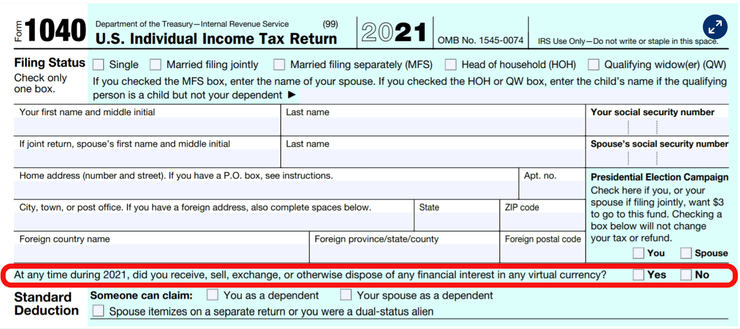

- 2021年美国国税局公布其最终版1040表格,除维持此问题放在身份资讯正下方外,有针对加密货币相关提问进行一些小修改。

- 2021年3月美国国税局更新其常见问题解答,以澄清「如果您在2020年期间唯一涉及虚拟货币的交易是使用真实货币购买虚拟货币,则无需对1040表问题回答『是』。」

- 2021年表格中,IRS稍微修改了这个问题。 「在2021期间的任何时候,你是否接受、出售、交换或以其他方式处置任何虚拟货币中的任何经济利益。」 之前的版本为纳税人是否「以其他方式获得任何经济利益」。新的措辞强化了澄清,因为该措辞仅涵盖构成应税事项的交易。

三、哪些加密货币的行为需要报税?

(一)需要报税的情况

出售加密货币,或将一种虚拟货币兑换成另一种虚拟货币、将其用于购买、将其作为付款接收、通过挖矿或质押等方式获得它。

1. 法币交易中,将加密货币换成法币

ex、A用1200 美元从Coinbase 买了2 枚以太币。几个月后,A将这2 枚以太币卖出去了,成交价1000 美元。

因为换回了法币,这个卖的过程就是「应税事件」。她需要在IRS 的表格里申报200 美元的资本损失。由于不是增益,这笔交易可以免税。

(*法币交易:即通过法定货币购买,出售或交易数字资产。)

(*应税事件:指引来或实现了利润的情形。)

2. 币币交易

ex、B用250 美元买了5 枚莱特币。持币几个月后,B用这5 枚莱特币买了0.5 枚以太币。当时,5 枚莱特币的市值已经涨到了400 美元。这笔币币交易也是「应税事件」,IRS 会将其视为「资产处置」,处置完后有150 美元的资本增值,也需要报税。

3. 用加密货币购买商品或服务

ex、C有5 枚比特币,全都是在2014 年之前,以一枚100 美元的价格买入的。后来,C用其中3 枚比特币买了新车,价值51,000 美元。对IRS 来说,这也算是「应税事件」,因为C「处置」了比特币,才换来新车。整个过程产生了50,700 美元的资本增益。

4. 其它方式「获得」加密货币

ex、D是名矿工,他每天都可以挖出0.5 枚比特币。而这0.5 枚比特币是笔「收入」,一旦卖出去,就实现了资本利得。此外,如果是通过质押、硬分叉、奖励、工资收入等其他方式获得了加密货币,都算是这一类「应税事件」。不过,IRS 只对其中一小部分做了清晰的界定,大部分都还是灰色地带。

(*「硬分叉」和「软分叉」是可以在区块链上执行的两种更新或协议更改。「硬分叉」会创建一个全新的区块链,而「软分叉」更像是一种反向兼容的选择性更新,不会产生任何新链。)

(二)不需要报税的情况

用美元购买并持有加密货币,或者只是在您的钱包之间转移数字资产。

1. 买币和持币

如果只是买比特币等加密货币,然后一直存在钱包里,那就不需要报税,因为这时还没有实现任何资本利得或损失。只有在卖的时候,才算得上「处置」,实现资本增益。

2. 在自己的钱包间转帐

假如你有两个钱包,在它们间转帐也不算是「处置」加密资产。转完帐,你依然持有这些加密货币,因此这不算是「应税事件」。但是,硬分叉不算「转帐」,只算另类的「获得」。

四、政府如何监管民众是否有诚实申报税额?

(一)税收政策严谨:

- 不管是中心化还是去中心化金融,都要老实交代自己做了什么,并把数据交给中心化的税务机关和税务、会计公司。

(二)国税局(IRS)-1099报告系统:

- 主流交易所如Coinbase、Gemini、Kraken 会把某些类型的交易活动报告给IRS,体现在1099-K 等表格中。 1099 系列表格的目的就是了解纳税人的「非雇佣性收入」。年底,纳税人和IRS 各有一份1099 系列表格的副本。

- 如果交易所把1099 表格交上去了,但IRS 发现你没有在报税时提到加密货币收入,你的交易所帐户就会被暂停,并收到一封自动发出的CP2000 邮件,警告你还有应税收入没有申报,请尽快履行纳税义务。

(三)与业界合作-区块链分析公司,如Chainalysis:

- 除了1099 系列表格,IRS 还会携手专业的区块链分析公司,如Chainalysis,直接查链上交易记录。所以,查逃税和洗钱,皆难不倒IRS。

五、台湾未来是否会将加密货币纳入税制?

(一)目前金融监管现况

- 台湾对于加密货币合规态度无明确界定,现阶段是纳入洗钱防制法管理,金管会为执行单位,在洗钱防制上由FATF引导各国法规与监管,而加密货币产生监管难题,主因是难以定性。加密货币到底该属于货币、证券或是数位点数,因为定性不易,导致不容易产生主管机关。

(二)针对加密货币相关交易的纳税说法

- 财政部目前将加密货币归类为「虚拟通货」,并依照既有虚拟通货的课税方式进行相关课税作业,主要分为两种:

1、经主管机关金管会核定具证券性质的虚拟通货(STO),目前国内还没有案例

- 虚拟通货(STO)属于有价证券,买卖应课征证交税,免课营业税

- 其交易所得则属于证交所得,但目前停征证所税,而如果是公司,则要将所得计入基本所得额计税。

2、非证券性质的虚拟通货,例如鱿鱼币、狗狗币等,可能就会归类于此。

- 在营业税方面,如果属于支付工具,就并非营业税课税范围,但虚拟通货平台营业人收取的服务费、手续费,就要课征营业税。

(*虚拟通货:指运用密码学及分散式帐本技术或其他类似技术,表彰得以数位方式储存、交换或移转之价值,且用于支付或投资目的者。)

(三)台湾未来纳税是否采取新方式?

- 看完美国纳税新制,反观台湾监管视角,我们和美国同样都把加密货币视为「数位资产」与「商品」,因此,若是按照美国将加密货币纳入税制的原因,台湾未来也有机会将加密货币交易收入视为资本收益,要求加密货币交易应当和其他形式的财产一样,需要纳税,只不过纳税与否,可能还是要回归到如何定夺加密货币的属性以及其管辖机关的责任归属上。

六、马克碎念

- 虚拟货币课税的问题在台湾一直都处于模糊的地带,随着金管会实施相关实名制的规范后,税局对于课税来源的掌握就更容易。但其实台湾没有跟美国有一样的条件,可以强迫国际的虚拟货币交易所遵守相关的规范,换句话说若是真的实施跟美国一样的课税法则,大部分的人还是会选择直接使用国外的交易所,用这样的方式来避免课税的问题。

- 如此一来不但不能达到平等课税的原则,相关产业也会受到冲击,更糟的是让资金走出境外,反而不好掌握与追踪。不过这不只是台湾税务机关的课题而已,很多国家也遭遇到相同的状况,这个问题要完美的解决,可能还是要仰赖国际间的互相合作,依目前的状况税务机关应该是只会瞄准大咖来开刀,所以大家其实不用过于紧张。

参考资料

1、 https://www.cnbc.com/2022/03/23/theres-a-tricky-virtual-currency-question-on-your-tax-return.html

3、 https://www.blocktempo.com/case-analysis-irs-sending-warning-letters-to-crypto-investors/美国国税局(IRS)如何向加密货币投资人课税?

4、 https://www.blocktempo.com/irs-says-it-is-sending-warning-letters-to-us-cryptocurrency-owners/加密货币报税教学

5、 https://rich01.com/crypto-legality-problem-2021/在台湾加密货币要缴税吗?以及投资加密货币是否合法(2021/12)

6、 https://www.money101.com.tw/blog/所得税-懒人包-税法改制-重点台湾2022缴税重点懒人包

7、 https://www.pwc.tw/zh/publications/topic-tax/assets/us-tax.pdf 美国税务介绍

8、 https://www.managertoday.com.tw/articles/view/55997台湾课税项目

9、 https://www.abmedia.io/202111114-lawyer-arthur-huang-crypto-tax-comments在台湾加密货币是否要课税,如何认定?

10、 https://www.blocktempo.com/bank-of-america-warns-recession-shock-is-coming-says-crypto-could-outperform-stocks/经济衰退,加密货币可能跑赢美股

11、 https://news.cnyes.com/news/id/4804679全球顶尖加密货币企业逾半数位于美国监管趋紧恐引爆出走潮

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…