CoinEx成立於2017年12月,是一家面向全球的專業數字資產交易服務商。聚集創新數字資產為核心,多年來良好的專案服務水準及優質資產篩選能力,為全球用戶提供全面且優質的投資選擇。 CoinEx中文繁體群:https://t.me/CoinExGlobalChinese

CoinEx研究院:去中心化衍生品仍是蓝海市场

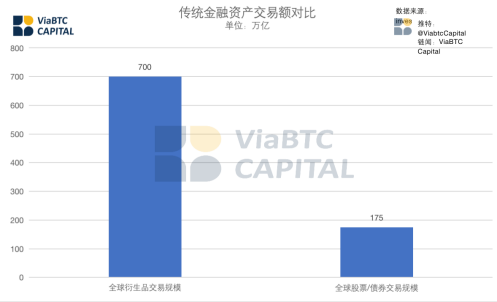

沃伦巴菲特将衍生品描述为“大规模杀伤性金融武器”,从最初的荷兰郁金香期货到现在芝加哥交易所形形色色的各式衍生品,从农民稻谷签订的一纸合约到现在场外复杂的奇异期权(Exotic Options)交易,衍生品从诞生以来就在金融世界中拥有着举足轻重的地位。根据investing的统计,衍生品市场的规模正在爆炸式增长,现在每年有超过700万亿美金的名义价值衍生品交易,更令人惊叹的是这个数字是过去20年中世界上所有国家的GDP总和,而2020年股票的交易市场规模为56万亿美金,债券市场为119万亿美金。

将这个数字放到DeFi领域,你将会发现去中心化衍生品仍是一片蓝海市场。

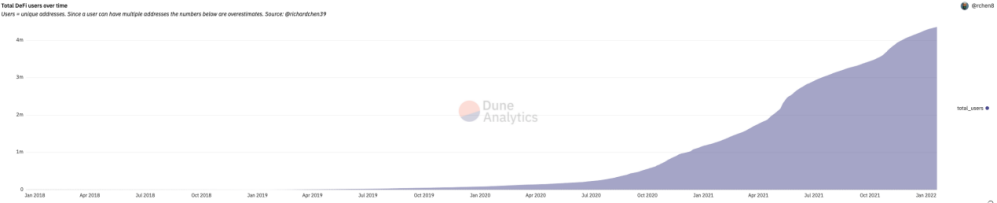

回顾DeF i市场发展历程,DeFi用户数量从2020年初开始出现井喷式增长,到2021年大家所熟知的DeFi之年,大量的优质专案上线,不错的产品体验以及AMM的发展吸引了无数参与者。从Dune的数据分析可以看出,DeFi用户的增长势头一直持续到2022年,且似乎没有停歇的意思。

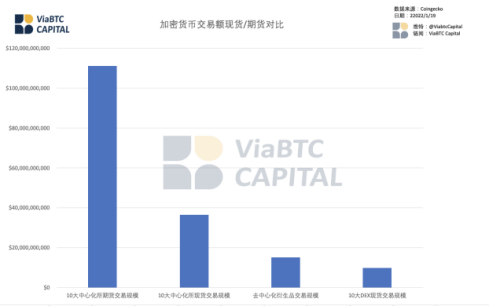

根据Coingecko 的统计,过去24小时前十大中心化交易所的现货交易额为$36,586,809,509 ,而期货交易额为$111,156,878,961。同时期前十大DEX的24小时交易额为$9,881,939,284,而以dydx为首的去中心化衍生品交易平台的交易额约为$15,202,983,513.85。

在传统金融领域,衍生品交易额/现货约为4X,以样本数据来计算加密货币领域中心化交易所的比值约为3X,而去中心化所的比值则更低,只有1.5X。

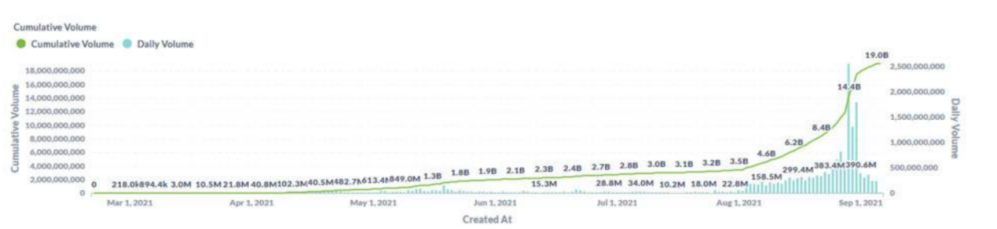

从数据比较来看衍生品的增长起码还有2倍,DeFi用户的增加和亟待开发的去中心化衍生品市场仍是DeFi未来的发展方向。的确,2022年的去中心化衍生品市场也是有大幅的增长,特别是以dydx的产品上线为分水岭,增长的速度和量级都有质的提升。根据官网数据,从2021年8月交易挖矿开启以来创造了98亿美金的交易量,dydx 承载了期货DEX甚至整个衍生品去中心化交易市场爆发式增长的期望,其采取订单薄模式,由专业做市商进行做市,LP提供部分做市资金。

除了dydx之外,Perpetual 也是重要的挑战者,与dydx不同的是,PERP运用的是vAMM的定价方式,提供了永续合约产品。 PERP一共推出了两代产品,V1中PERP将定价与结算分开去掉了做市商,实现了多空双方直接博弈的简洁市场结构;V2版本中,PERP直接架设在Uniswap V3上,引入了做市商,使用Uniswap V3式的聚合流动性方式来做市,并实现了无许可创建市场机制。

从the blockcrypto 的数据来看,2021年PERP协议一直处于领先位置,但自从8月dydx推出了交易挖矿以来,dydx就牢牢把握住交易量第一的领先优势并一直持续到了2022年。

dydx 和Perpetual 做的都是期货市场,在传统金融中还有更多的衍生品类别可以挖掘发展,整个去中心化衍生品市场迎来了潜在专案的井喷发展,包括衍生品策略、希腊字母策略、奇异期权和其他另类投资。接下来将介绍几个比较有特点但是尚未发币的衍生品专案:

一、Volare:

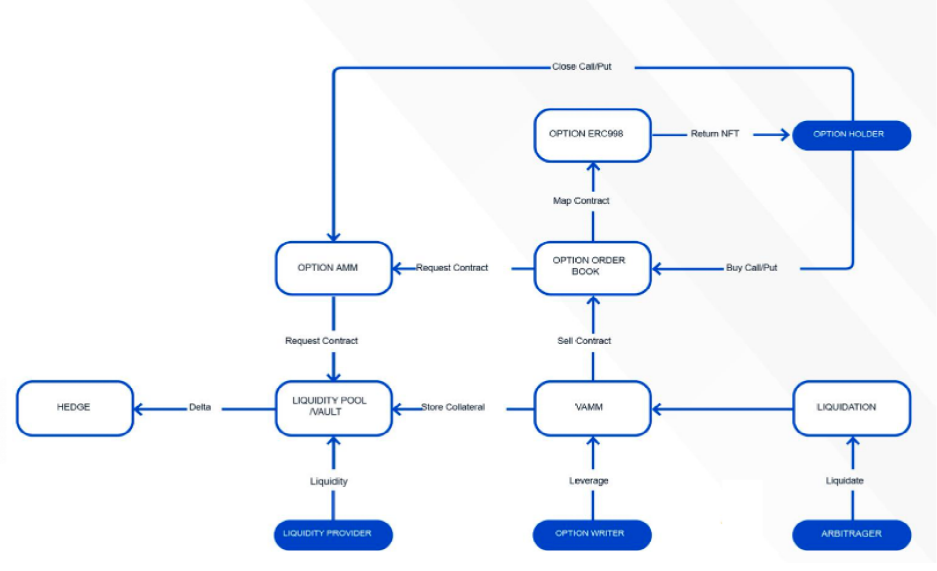

Volare是一款建立在L2层的奇异期权衍生品专案。专案方是一群来自于华尔街深耕衍生品的定价与交易量化交易员,他们将传统金融的一些复杂优质的衍生产品带入区块链金融。比如,他们将制作一系列的波动率产品,包括波动率期货、波动率指数VIX、波动率演算法工具套件等,使得交易者可以自己建立个性化策略。传统的期权策略也是他们产品的重点,经典策略包括straddle, strangle, call/put spread, ratio spread和calendar spread 等等。同时通过自身的数据分析和vAMM的模式使得定价功能更加合理化,其特点还包括使用隐含波动率来计算抵押率,采取订单薄的模式提供了类似于中心化交易所的体验,同时会有内置计算工具来提供秒级的价格数据来降低latency的影响,运用了NFT的技术来使得期权可以用来交易,专案建立在Arbitrum上降低ETH的手续费。

其平台代币为Volare,目前尚未发行,但是有不错的销毁、回购以及质押手续费分成等机制来保证代币价格的稳定。 Volare 已经完成了种子轮融资,由DCG 领投,参与者包括Genesis,QCP,ViaBTC Capital 等等;其核心优势就是奇异期权产品,填补了DeFi领域的这一空缺,未来尚不可知,但是其占据着这一特定赛道的重要分支,为DeFi衍生品添砖加瓦,也是去中心化金融的关键一步。

二、Friktion:

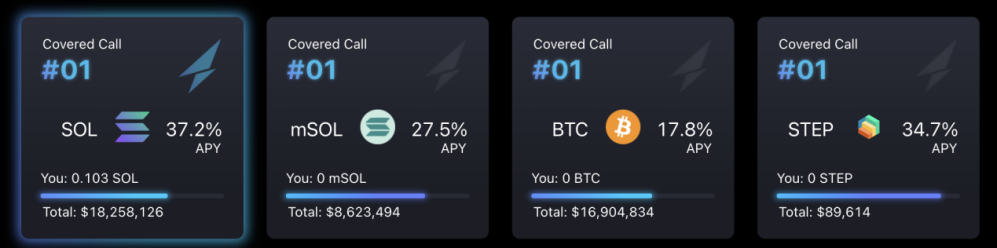

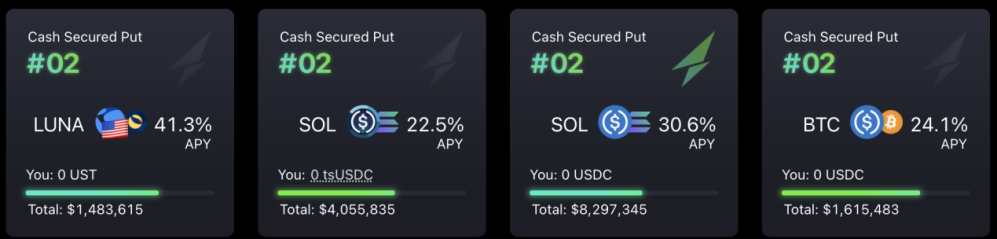

Friktion 是一个建立在Solana上的全栈投资组合风险管理方案。其通过个人、DAO组织和传统金融机构驱动,提供了免加入许可的风险管理策略和风险调整后的收益。风险偏好较低的投资者和LP都可以作为策略池的流动性提供者,他们通过提供自己的资产来提供流动性,并换取风险偏好较大的投资者或者机构对冲客户的手续费分成。量化投资者可以根据自己的既定策略选择相对应的池子来套利或者对冲风险。现在Friktion网路提供了2种主要的策略:covered call和cash secured put,主要覆盖了LUNA/BTC/ETH/SOL/mSOL 等交易对,TVL 现在接近1亿美金,APY 从BTC最低的17%-MNGO最高的90%不等。详情可见:

https://docs.friktion.fi/product-overview/supported-assets

Friktion 专案在2022年初宣布550万美金的融资,本轮融资由Jump Capital、DeFiance Capital、Pillar、Libertus Capital、Delphi Ventures、Sino Global Capital、Tribe Capital、Castle Island Ventures、Dialetic、Petrock Capital、Solana Capital 参投。

三、Aperture:

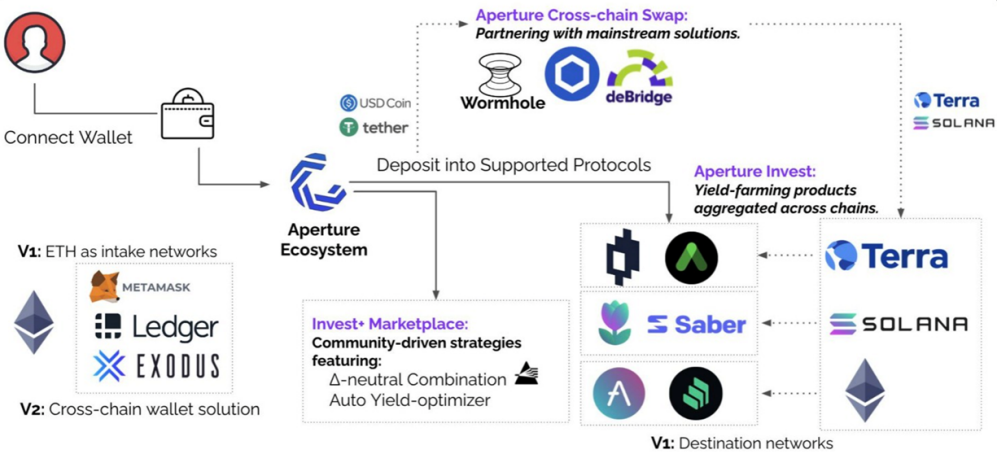

Aperture 是一个跨链投资策略平台,用户可以在Aperture上进行投资,而Aperture会找出最佳的跨链方案帮助用户在投资交易时从一条链跨到另一条链,实现一键跨链投资。使用“一键跨链投资”,用户无需操作多个钱包,即可在不同链条之间完成换币和投资。 Aperture首先支持的是以太坊资产的投资,后面会陆续支持其他主流EVM相容链、Solana和Polygon等公链。

专案有ParaFi Capital,Arrington Capital,Divergence Ventures和ViaBTC Capital等知名海外机构背书,同时获得Terra创始人兼CEO以及Dragonfly的合伙人的个人投资。专案初期主力放在Terra的Mirror 生态,产品现主要基于Delta-Neutral 的策略在Terra 生态进行量化对冲策略获得收益。其核心团队主要来自湾区大厂,技术出身且有不错的学历背景和开发能力,想必在Terra生态日益蓬勃的发展条件下定然会有不错的表现。

在DeFi的发展进程中,衍生品已然成为不可或缺的重要部分。在去中心化衍生品尚未普遍使用和传统金融机构不断涌入的今天,我们对这些专案的爆发依然抱有很大的期待,期待衍生品市场百花齐放,也期待着DeFi迎来下一个春天。

*No Financial Advice

喜欢我的文章吗?

别忘了给点支持与赞赏,让我知道创作的路上有你陪伴。

发布评论…